第一條 為切實履行對保險專業中介機構的監管職能,形成保險中介市場風險預警機制,合理分配監管資源,提高保險中介監管效率和防范風險的能力,依據《保險法》等法律法規和相關規章制定本辦法。

第二條 本辦法所稱分類監管是指中國保監會及其派出機構根據客觀既有信息,綜合分析評估保險專業中介機構風險,依據評估結果將其歸入特定監管類屬,并采取針對性監管措施的方法。

第三條 本辦法所稱保險專業中介機構是指依據《保險代理機構管理規定》、《保險經紀機構管理規定》、《保險公估機構管理規定》依法設立的保險代理機構、保險經紀機構、保險公估機構及其分支機構。

第四條 本辦法建立合規性和穩健性兩大類十四個指標,評估保險專業中介機構的合規風險、穩健風險和綜合風險。合規風險分值和穩健風險分值分別為其項下各評估指標分值之和。綜合風險分值為合規風險分值與穩健風險分值之和。分值越大,代表風險越高。

第五條 原則上按照綜合風險分值從高至低,將保險專業中介機構劃分為現場檢查類機構、關注性非現場檢查類機構、一般非現場檢查類機構。現場檢查類機構、關注性非現場檢查類機構的數量應分別不少于轄區內保險專業中介機構總數的5%、20%。

根據監管實際,合規風險分值和穩健風險分值可以作為輔助分類依據。

第六條 對一般非現場檢查類機構原則上采取定期收集、分析、監測市場運行數據,關注市場反應等非現場檢查方式。

第七條 對關注性非現場檢查類機構在實行非現場檢查的同時,應加強風險監測、重點關注,可進一步采取以下監管措施:

(一)進行風險提示或者監管談話;

(二)提高報表報送頻率;

(三)要求對存在風險的領域提交專項報告、報表;

(四)要求聘請合格會計師事務所對所提供信息進行專項外部審計,提交專項審計報告;

(五)組織現場檢查;

(六)其他必要的監管措施。

第八條 對現場檢查類機構除采取關注性非現場檢查類機構的監管措施外,每年還應至少進行一次現場檢查。

第九條 中國保監會及其派出機構應以分類監管為基礎,積極關注市場、關注風險、關注輿情動態和舉報投訴。對涉嫌違法違規的保險專業中介機構,應根據實際及時采取現場檢查等有效監管措施,不受年度分類結果約束。

第十條 分類所依據信息和數據應客觀準確,主要來源包括以下渠道:

(一)監管部門;

(二)保險行業組織;

(三)保險公司;

(四)保險專業中介機構;

(五)外部審計機構;

(六)舉報投訴;

(七)輿情動態;

(八)其他真實有效信息渠道。

第十一條 派出機構原則上每年應對轄區內保險專業中介機構進行一次分類評估,并在每年第一季度末向中國保監會提交上一年度保險專業中介機構分類監管報告,應包括以下內容:

(一)分類監管實施情況;

(二)分類監管實施效果、存在的問題與原因分析;

(三)完善分類監管的意見和建議;

(四)下一年度的分類監管計劃。

第十二條 中國保監會系統應加強橫向信息溝通和監管協作,提高保險中介分類監管的統一性和協調性;派出機構對保險專業中介分支機構實施分類監管的情況應及時通報中國保監會及其他相關派出機構。

第十三條 依據本辦法對保險專業中介機構進行分類的結果僅在中國保監會系統使用。

第十四條 附表構成本辦法的組成部分。

第十五條 本辦法由中國保監會負責解釋。

第十六條 本辦法自2009年1月1日起試行。

附表:保險專業中介機構分類評估指標

附表:

保險專業中介機構分類評估指標

一、合規性指標

附表一:業務合規指標

|

評價重點 |

考察保險專業中介機構在業務經營過程中的合規情況 |

|

評價內容 |

1、存在以下情形:欺騙保險人、投保人、被保險人或者受益人;隱瞞與保險合同有關的重要情況;阻礙投保人履行法律規定的如實告知義務,或者誘導投保人不履行法律規定的如實告知義務;給予或者承諾給予投保人、被保險人或者受益人保險合同約定以外的其他利益;利用行政權力、職務或者職業便利以及其他不正當手段強迫、引誘或者限制投保人訂立保險合同;偽造、擅自變更保險合同,或者為保險合同當事人提供虛假證明材料;串通投保人、被保險人或者受益人,騙取保險賠款或者保險金;以保險代理、經紀、公估名義從事非法活動;挪用、侵占保險費、保險賠款或者保險金;泄露保險人、被保險人、投保人或者受益人的商業秘密或者個人隱私;利用業務便利為其他單位和個人謀取非法利益。 |

|

2、在被監管查處過程中存在欺騙、賄賂、隱瞞等行為 |

|

3、其他重大業務違規行為 |

|

計分方法 |

涉嫌上述違規行為的 |

每次5分 |

|

因上述違規行為被下發監管函、監管談話的 |

每次10分 |

|

因上述違規行為被行政罰款的 |

每次15-20分 |

|

因上述違規行為被責令停業整頓,或者分支機構因上述違規行為被吊銷業務許可證的 |

每次25分 |

附表二:行政許可事項合規指標

|

評價重點 |

考察保險專業中介機構落實行政許可監管要求的情況 |

|

評價內容 |

未按規定向監管部門履行審批、報備手續等行為 |

|

計分方法 |

涉嫌上述違規行為的 |

每次2分 |

|

因上述違規行為被下發監管函、監管談話的 |

每次4分 |

|

因上述違規行為被行政罰款的 |

每次6-8分 |

|

因上述違規行為被限制業務范圍、責令停止接受新業務的 |

每次10分 |

|

分支機構因上述違規行為被吊銷業務許可證或因申請材料不真實而被撤銷行政許可的 |

每次12分 |

附表三:保證金與職業責任保險合規指標

|

評價重點 |

考察保險專業中介機構落實保證金和職業責任保險監管要求的情況 |

|

評價內容 |

1、未及時、足額繳存保證金或者投保職業責任保險 |

|

2、違規動用保證金 |

|

3、未保持職業責任保險的連續性和有效性 |

|

計分方法 |

涉嫌上述違規行為的 |

每次2分 |

|

因上述違規行為被下發監管函、監管談話的 |

每次4分 |

|

因上述違規行為被行政罰款的 |

每次6分 |

|

因上述違規行為被限制業務范圍、停業整頓的 |

每次8分 |

附表四:報告與報表提交合規指標

|

評價重點 |

考察保險專業中介機構遵守報告、報表、文件、資料和數據制作、報送與保管監管要求的情況 |

|

評價內容 |

1. 未按照規定報送或者保管報告、報表、文件、資料和數據 |

|

2. 編制或者提供虛假的報告、報表、文件、資料和數據 |

|

計分方法 |

涉嫌上述違規行為的 |

每次4分 |

|

因上述違規行為被下發監管函、監管談話的 |

每次6分 |

|

因上述違規行為被行政罰款的 |

每次7-10分 |

|

因上述違規行為被限制業務范圍、責令其停止接受新業務的 |

每次12分 |

|

分支機構因上述違規行為被吊銷業務許可證的 |

每次15分 |

附表五:高管與從業人員合規指標

|

評價重點 |

考察保險專業中介機構高管與從業人員遵守監管法規的情況 |

|

評價內容 |

高管與從業人員違反保險監管法規 |

|

計分方法 |

涉嫌上述違規行為的 |

每次4分 |

|

因上述違規行為被下發監管函、監管談話的 |

每次6分 |

|

因上述違規行為被警告,或者被責令予以撤換的 |

每次8分 |

|

因上述違規行為被行政罰款的 |

每次10分 |

|

因上述違規行為被取消任職資格或被行業禁入的 |

每次12分 |

附表六:其它合規指標

|

評價重點 |

考察保險專業中介機構遵守其它保險監管要求以及其他政府管理部門監督管理要求的情況 |

|

評價內容 |

1、保險專業中介機構違反其它保險監管要求 |

|

2、保險專業中介機構違反其他政府管理部門監督管理要求 |

|

計分方法 |

涉嫌上述違規行為的 |

每次2分 |

|

因上述違規行為被下發監管函、監管談話的 |

每次4分 |

|

因上述違規行為被警告的 |

每次5分 |

|

因上述違規行為被行政罰款的,或者單獨被沒收違法所得、沒收非法財物的 |

每次7分 |

|

因上述違規行為被限制業務范圍、責令停止接受新業務或分支機構被吊銷業務許可證的 |

每次10分 |

|

備注 |

沒收違法所得、沒收非法財物與其他處罰措施并處時不計入違規情況。 |

二、穩健性指標

附表七:資產狀況指標

|

評價重點 |

關注保險專業中介機構資產和凈資產規模的非正常變化、償債能力不足的風險 |

|

評價內容 |

1、資產增長率=(年末資產-年初資產)/年初資產×100% |

|

2、凈資產率=(資產-負債)/資產×100% |

|

3、客戶資金余額與凈資產比率=客戶賬戶資金年末余額/年末凈資產 |

|

計分方法 |

屬于下列情形之一,且無正當原因的,計3-5分:

1、30%≤資產增長率絕對值<50%;

2、40%<凈資產率≤50%;

3、客戶資金余額與凈資產比率達到1。 |

|

屬于下列情形之一,且無正當原因的,計6-8分:

1、50%≤資產增長率絕對值<100%;

2、20%<凈資產率≤40%;

3、客戶資金余額與凈資產比率達到2。 |

|

屬于下列情形之一,且無正當原因的,計9-10分:

1、資產增長率絕對值≥100%;

2、凈資產率≤20%;

3、客戶資金余額與凈資產比率達到3。 |

|

備注 |

客戶資金是指保險專業中介機構管理的屬于被保險人、保險公司等的資金,包括代收保費、保險賠款(保險金)等。 |

附表八:分支機構狀況指標

|

評價重點 |

關注保險專業中介機構設立分支機構過快或者管控不嚴的風險 |

|

評價內容 |

1、增設分支機構的速度是否正常 |

|

2、對分支機構是否有完整管理權 |

|

計分方法 |

評估期內設立分支機構超過5家的,每增加1家計2分 |

|

分支機構中采取加盟制、掛靠制或者承包制的,每家計4分 |

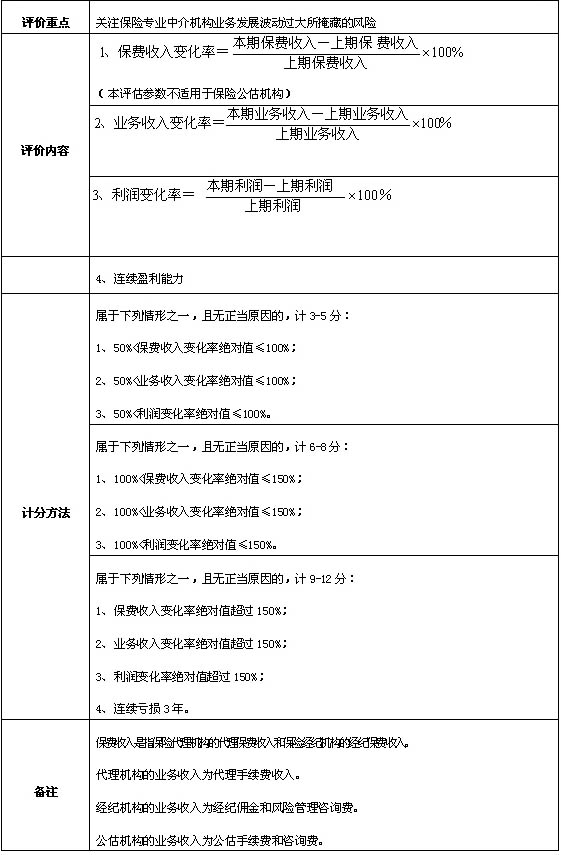

附表九:業務異動指標

附表十:高管狀況指標

|

評價重點 |

關注保險專業中介機構高管人員的誠信記錄、以及穩定性 |

|

評價內容 |

1、高管人員因經濟犯罪受過刑事處罰(不受評估期限制) |

|

2、評估期前高管人員受過保險監管行政處罰 |

|

3、高管人員頻繁變動 |

|

計分方法 |

評估期前高管人員受保險監管行政處罰的,每人次計3分 |

|

高管人員有經濟犯罪記錄的,每人次計5分 |

|

法人代表或者總經理在評估期間變動超過2次的,每人次計5分 |

|

其它高管人員在評估期間變動人次超過高管數量50%的,計10分 |

附表十一:從業人員狀況指標

|

評價重點 |

關注保險專業中介機構從業人員非正常變動所掩藏的風險 |

|

評價內容 |

1、業務人員增長率=(年末數-年初數)/年初數×100% |

|

2、持證率情況 |

|

計分方法 |

屬于下列情形之一的,計3分:

1、業務人員數少于100的,增長率大于100%;

2、業務人員數超過100的,增長率大于50%;

3、持證率介于[60%,70%)。 |

|

屬于下列情形之一的,計5分:

1、業務人員數少于100的,增長率大于200%;

2、業務人員數超過100的,增長率大于100%;

3、持證率介于[50%,60%)。 |

|

屬于下列情形之一的,計7分:

1、業務人員數少于100的,增長率大于300%;

2、業務人員數超過100的,增長率大于200%;

3、持證率低于50%。 |

附表十二:自律狀況指標

|

評價重點 |

關注保險專業中介機構遵守行業自律的情況。 |

|

評價內容 |

違反行業自律的次數 |

|

計分方法 |

被行業自律組織紀律處分,每次計2分 |

附表十三:輿情與投訴狀況指標

|

評價重點 |

關注保險專業中介機構被媒體曝光、及被舉報投訴的情況 |

|

評價內容 |

投訴指數=本機構投訴率/行業投訴率

投訴率=投訴件數/業務收入 |

|

2、同一問題是否多次被投訴 |

|

3、媒體曝光與投訴內容 |

|

計分方法 |

屬于下列情形之一的,計3分:

1、投訴指數超過2;

2、同一問題被投訴達5人次(含聯名信、集體訪)。 |

|

屬于下列情形之一的,計5分:

1、投訴指數超過4;

2、同一問題被投訴達10人次(含聯名信、集體訪)。 |

|

屬于下列情形之一的,計8分:

1、投訴指數超過5;

2、同一問題被投訴達15人次(含聯名信、集體訪);

3、媒體曝光和投訴的內容涉嫌非法開展保險業務、銷售誤導、傳銷、非法集資、虛開發票、挪用客戶資金等。 |

附表十四:外部審計情況

|

評價重點 |

關注外部審計報告對被考察中介機構的評價情況,判斷風險程度 |

|

評價內容 |

會計師事務所在外部審計報告上出具的意見 |

|

計分方法 |

外部審計報告為保留意見的,計8分 |

|

外部審計報告為否定意見或無法表示意見的,計15分 |

|