原標題:香港保單“后遺癥”已現(xiàn) 錢出去容易回來難

來源:人民精算師

曾幾何時,香港保單對于內(nèi)地居民而言,是一塊投資“香餑餑”,從2012年以來,內(nèi)地投保人通過各種合法的、非法的渠道購買香港地區(qū)保險公司分紅產(chǎn)品規(guī)模高達數(shù)千億港元,而今當資本項下人民幣“進出”依然被外管局牢牢抓緊籬笆的時候,內(nèi)地投保人想要把香港分紅險保單變現(xiàn),卻變得困難重重。

“我的香港保單是五年前買的,分三年繳,每年繳100萬港元,2016年繳完,現(xiàn)在我想要保單質(zhì)押貸款,看到有報道說有其他投保人沒辦法退保,也咨詢了銀行無法操作。但是我急需要錢,所以很著急,或許只有通過其他渠道變現(xiàn)。”12月5日,上海一位私營企業(yè)主張明(化名)對《華夏時報》記者表示。

本報記者了解到,就在不久前有網(wǎng)友發(fā)帖稱,在香港某公司購買的保險產(chǎn)品,因急需用錢退保,之后保險公司將退保的保險款匯入境內(nèi)某銀行,被原路退回,香港保單的提前變現(xiàn)障礙成為業(yè)界關(guān)注的焦點。

監(jiān)管部門早已明發(fā)禁令

“因為無知而犯下錯誤還可以被原諒,但是明知道政策早已經(jīng)下了禁令仍選擇非法將資金轉(zhuǎn)出去,如今難取現(xiàn)就不值得同情。而且涉及到香港分紅保單中,其實有相當比例的資金涉嫌到洗錢行為,這一點金融監(jiān)管部門是非常清楚的。”12月6日,上海一家大型壽險公司產(chǎn)品部負責人接受采訪時指出。

就在同日,記者也致電幾大國有銀行客服部門,其均表示根據(jù)相關(guān)規(guī)定,境外保險(除旅游意外險等少數(shù)情形外)相關(guān)資金均不能通過支票兌付、電匯等任何方式在銀行提現(xiàn)。

“境外的保險類業(yè)務(wù)一般不能提取資金,只有在旅游等情形下的意外險、醫(yī)療險發(fā)生賠付是可以的。目前國有大行都不能做相關(guān)業(yè)務(wù)。”12月7日,中國銀行相關(guān)客服人員在接受電話咨詢時稱。

招商銀行電話客服也向本報記者表示,香港保險支票兌付是不允許的,票據(jù)業(yè)務(wù)需沒有保險字樣的光票。

值得關(guān)注的是,在2016年4月,原中國保監(jiān)會就多次發(fā)布《關(guān)于內(nèi)地居民赴港購買保險的風險提示》,分別從法律、外匯、收益、退保、具體條款等五方面作出提示。

其一內(nèi)地居民投保香港保單,需親赴香港投保并簽署相關(guān)保險合同。如在境內(nèi)投保香港保單,則屬于非法的“地下保單”,既不受內(nèi)地法律保護,也不受香港法律保護;

第二內(nèi)地居民投保香港保險適用香港地區(qū)法律,如果發(fā)生糾紛,投保人需按照香港地區(qū)的法律進行維權(quán)訴訟;

第三匯率風險需自擔,保單收益存在不確定性。

2016年10月,中國銀聯(lián)發(fā)布《境外保險類商戶受理境內(nèi)銀聯(lián)卡合規(guī)指引》,禁止通過銀聯(lián)通道繳付具有投資分紅性質(zhì)的香港保單。

2016年12月,央行發(fā)布《金融機構(gòu)大額交易和可疑交易報告管理辦法》實行更嚴格的外匯管制。每人每年5萬美元的換匯額度沒有下降,但是辦法實施后,每人每天只能換等額5萬人民幣的美元和其他外幣,如果跨境匯款1萬美元及等值外幣也都需要上報。

記者也了解到,就在上述網(wǎng)友香港保單退保不成引起廣泛關(guān)注的時候,外管局做出回應(yīng)稱,根據(jù)現(xiàn)行外匯政策法規(guī),境內(nèi)居民個人到境外旅行、商務(wù)活動以及留學等,購買人身保險(健康保險和意外傷害保險),屬于服務(wù)貿(mào)易類交易,在外匯管理的政策框架下是允許和支持的;對于居民個人到境外購買人壽保險和投資返還分紅類保險,屬于金融和資本項下交易,根據(jù)《個人外匯管理辦法》(中國人民銀行令〔2006〕第3號)和《國家外匯管理局關(guān)于印發(fā)個人外匯管理辦法實施細則的通知》(匯發(fā)〔2007〕1號)等現(xiàn)行個人外匯管理政策法規(guī),尚未開放。

香港保單的雙重“隱患”

“以前是購買香港保單資金出去難,現(xiàn)在則是資金回流難。”某外資壽險公司業(yè)務(wù)總監(jiān)李芳(化名)12月7日也對本報記者表示。

李芳向記者舉了一個最近發(fā)生在上海的真實案例稱,其有個客戶趙某曾在香港買了很多保險,年繳的保費近百萬,夫妻倆買了3000萬保額的壽險保單、500萬保額的重疾保單;孩子也買了300萬保額的重疾險、終身壽險,還給孩子買了一些理財險。

“當時這么大筆的保費繳納也是費了很多周折,主要是錢出不去,只能通過其他渠道了。但是前年的一天,趙某突然發(fā)現(xiàn)銀行卡被凍結(jié),里面有400多萬的現(xiàn)金、300萬的理財產(chǎn)品和200萬國債、債券等。只因為他的這張卡曾與一個地下錢莊有過資金往來,而這個地下錢莊出事了,所有跟這個地下錢莊有關(guān)的,所有走過的賬號全部被凍結(jié),至今已經(jīng)兩年多了還沒解凍。恐怕要解凍也是遙遙無期。”李芳告訴本報記者。

在李芳看來,她的客戶趙某只是其身邊眾多買過香港保單的客戶之一,他們不僅發(fā)愁香港保單繳費難的問題,理賠和合規(guī)性問題目前都成為了他們的心頭隱患。

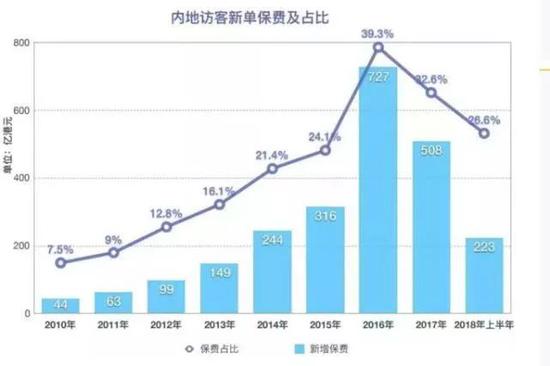

值得關(guān)注的是今年內(nèi)地赴港投保的增速已經(jīng)出現(xiàn)明顯的下滑,而且由于匯率優(yōu)勢不再,香港的分紅險保單已經(jīng)不再是內(nèi)地投保人青睞的保險。

11月30日,香港保險業(yè)監(jiān)管局公布2018年前三季度香港保險業(yè)臨時統(tǒng)計數(shù)字,毛保費總額為3883億港元,與2017年同期比較,上升6.9%。其中內(nèi)地訪客帶來的新造保單保費341億港元,占個人業(yè)務(wù)總新造保單保費的28.3%。而在去年同期,香港保監(jiān)局披露的《2017年首三季香港保險業(yè)的市場表現(xiàn)》來看,內(nèi)地訪客新造保單保費錄得的101.06億港元,同比2016年188.91億港元,下降46.5%,2018年第三季度內(nèi)地訪客的新造保單也只有119億港元。

香港監(jiān)管局統(tǒng)計數(shù)字也顯示,在內(nèi)地訪客的新造保單中,重疾險占2018年前三季度各險種件數(shù)的62.9%,遠高于2017年同期的52.6%。

免責聲明:自媒體綜合提供的內(nèi)容均源自自媒體,版權(quán)歸原作者所有,轉(zhuǎn)載請聯(lián)系原作者并獲許可。文章觀點僅代表作者本人,不代表新浪立場。若內(nèi)容涉及投資建議,僅供參考勿作為投資依據(jù)。投資有風險,入市需謹慎。

責任編輯:張緣成

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)