原標(biāo)題:紫金財險增資換帥能否實現(xiàn)戰(zhàn)略突圍

文:肖霄

年關(guān)之際,紫金財險獲批增資35億元,又迎來具有保險業(yè)豐富從業(yè)經(jīng)歷的新總裁。然而公司業(yè)績一直未有起色,而且面臨主業(yè)羸弱市場份額甚小,多家分支機(jī)構(gòu)涉及法律訴訟等諸多問題。新資金能否助力紫金財險實現(xiàn)突圍,新領(lǐng)導(dǎo)班子能否帶領(lǐng)公司走出一條差異化、精品化的發(fā)展之路?

作為首家總部位于江蘇南京的全國性財產(chǎn)保險公司,紫金財產(chǎn)保險股份有限公司(下稱“紫金財險”)成立于2009年,是中國地方險企“擴(kuò)容潮”的代表之一。其初始資本8億元,后續(xù)增資至25億元,又于2020年11月增資至60億元,資本金實力不斷增強(qiáng)。公司成立后,不僅在江蘇省扎根發(fā)展,還大力面向全國開設(shè)多家分支機(jī)構(gòu)拓展業(yè)務(wù),遍布北京、浙江、上海等24個省市及自治區(qū)。

2020年6月,紫金財險完成第三次換帥,迎來新任總裁陳加明。然而,主業(yè)羸弱,公司主營前5大險種長期處于微利或虧損狀態(tài),紫金財險未來如何走?

2020年11月10日,紫金財險臨時信息披露公告稱,公司已獲江蘇銀保監(jiān)局批復(fù)同意,注冊資本由25億元增加至60億元。紫金財險本次共獲得7家新老投資者的投資,融資金額56.35億元,其中35億元計入注冊資本,21.35億元計入資本公積。

根據(jù)增資方案,紫金財險擬在原有25億股股本的基礎(chǔ)上,新增發(fā)股份35億股,增資價格為每股人民幣1.61元。增資后,紫金財險總股本達(dá)到60億股。

本次增資擴(kuò)股分別由4家現(xiàn)有股東和3家新股東認(rèn)購。其中,現(xiàn)有股東江蘇省國信集團(tuán)有限公司(下稱“江蘇國信集團(tuán)”)認(rèn)購股份8.75億股,出資14.0875億元;現(xiàn)有股東南京紫金投資集團(tuán)有限責(zé)任公司認(rèn)購股份2.03億股,出資3.2683億元;現(xiàn)有股東南京市河西新城區(qū)國有資產(chǎn)經(jīng)營控股(集團(tuán))有限責(zé)任公司認(rèn)購股份2.28億股,出資3.6708億元;蘇州城市建設(shè)投資發(fā)展有限責(zé)任公司認(rèn)購股份1.6億股,出資2.576億元。

3家新股東出資情況分別是,云南合和(集團(tuán))股份有限公司(下稱“云南合和”)認(rèn)購股份12.9億股,出資20.769億元;江蘇金財投資有限公司認(rèn)購股份5.55億股,出資8.9355億元;南京市建鄴區(qū)高新科技投資集團(tuán)有限公司認(rèn)購股份1.89億股,出資3.0429億元。

增資后,新股東云南合和持股比例為21.5%,老股東江蘇省國信集團(tuán)在認(rèn)購股份后持股比例也由原來的16.6%提升至21.5%,二者并列為紫金財險第一大股東。另外,新股東江蘇金財投資有限公司持股比例為9.25%,成為紫金財險第三大股東。其余40家股東持股不足6%。

紫金財險方面表示,此輪增資的主要目的是為進(jìn)一步提升公司承保能力、風(fēng)險防范能力和市場競爭能力,切實推動公司高質(zhì)量發(fā)展。

在紫金財險急鑼密鼓完成增資擴(kuò)股之時,原副總裁陳加明被江蘇省政府任命為紫金財險總裁。今年52歲的陳加明,曾在中國平安擔(dān)任無錫支公司財務(wù)部經(jīng)理、蘇州支公司財務(wù)部經(jīng)理、蘇州分公司總經(jīng)理助理、平安財險東區(qū)事業(yè)部企劃部總經(jīng)理。2014年至今擔(dān)任紫金財險副總裁。

“這一動作可以視為紫金財險在管理上的一個進(jìn)步與變化。”保險業(yè)內(nèi)人士直言道。這一調(diào)動對于紫金財險的未來將有怎樣的具體影響,現(xiàn)在暫難下定論。

成立以來,紫金財險迅速擴(kuò)張全國性業(yè)務(wù),廣泛設(shè)立分支機(jī)構(gòu),這種規(guī)模化展業(yè)大幅加快了資本金的消耗,但并未帶來對應(yīng)的業(yè)務(wù)增長,公司保費規(guī)模仍屬中小險企之列。2012年至2019年,其保費收入盡管從23.13億元增長到65.46億元,但其在全國市場中所占份額一直在0.5%上下。

紫金財險在成立第三年實現(xiàn)了盈利,但業(yè)績波動較大。2012年利潤僅為0.17億元,2015年利潤最高,但也只有1.02億元,此后兩年又下滑到分別0.60億元、0.77億元。2018年,紫金財險利潤又再收窄到0.16億元,同比下降近八成。2019年盈利有所回升至0.53億元。

險企由投資和承保“雙輪驅(qū)動”,紫金財險盈利也長時間依賴于投資,承保一直拖后腿。

2018年年報顯示,資金財險前5大保費收入來源險種分別為機(jī)動車輛保險、責(zé)任險、企業(yè)財產(chǎn)險、意外險和健康險。其中僅有責(zé)任險實現(xiàn)承保盈利,利潤也僅為106萬元。2019年,公司這五大險種全面陷入虧損,分別虧損3071萬元、6726萬元、10239萬元、5341萬元、5153萬元,合計虧損30530萬元。

車險雖然是紫金財險的第一大險種,但2012年至今一直深陷虧損泥沼。除了2018年虧損在1.21億元,其余年份車險虧損全部在2億元以上,2019年虧損額收窄至3071萬元,近8年累計虧損額超過16.5億元。

與此同時,公司的賠付支出也有增大的趨勢。據(jù)公司官網(wǎng)公布的2019年年報顯示,當(dāng)年末原保險合同的賠付支出已超過32億元,比上一年度增長12.18%。而當(dāng)年的保費收入為65.45億元。原保險合同的賠付支出占保費收入超48%。賠付規(guī)模擴(kuò)大可能會消耗資本金,也會加大償付壓力。

2020年三季度償付能力報告數(shù)據(jù)顯示,紫金財險償付能力與流動性問題持續(xù)惡化。償付能力方面,一年內(nèi),綜合償付能力充足率由261.74%下降到220.31%,降幅已達(dá)15.82%,說明控制風(fēng)險的能力減弱。流動性方面,投資活動產(chǎn)生的凈現(xiàn)金流已連續(xù)兩個季度為負(fù)數(shù),三季度已從-0.9億元擴(kuò)大到-1.2億元。綜合流動比率也下降了6.78%。

2020年9月和10月,紫金財險聊城中心支公司和溫州中心支公司分別因存在客戶信息不真實問題和編制虛假的文件、資料,未按規(guī)定使用經(jīng)批準(zhǔn)或備案的保險條款費率等,支公司及相關(guān)責(zé)任人分別共被罰21萬元和52萬元。

2019年,公司也因未按規(guī)定提取準(zhǔn)備金的違法行為,與相關(guān)責(zé)任人一起共被罰46萬元。2018年,紫金財險先后收到3封監(jiān)管函,成為遭點名最多的保險公司,分別涉及業(yè)務(wù)、產(chǎn)品和投資,包括銷售不規(guī)范,產(chǎn)品條款要素不完備、精算報告費率定價不合理,集合資金信托計劃投資管理不規(guī)范、股票投資執(zhí)行控制不嚴(yán)格等。

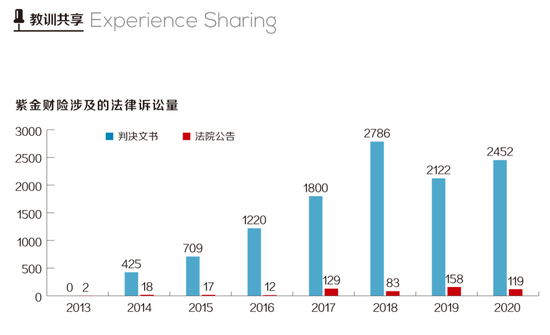

此外,紫金財險的消費者投訴量也一直居高不下。據(jù)企查查數(shù)據(jù)顯示,公司截至目前涉及的法律訴訟量已超過2400件,已連續(xù)三年超過2000件(見圖表)。其中機(jī)動車交通事故責(zé)任糾紛占案由首位。案件涉及總金額已超12億元,執(zhí)行標(biāo)的總金額超11萬元,其中執(zhí)行標(biāo)的未履行比例占54.01%。

顯然,紫金財險法律風(fēng)險頗為引人注目,亟待采取相關(guān)措施減少法律糾紛。同時,公司在合規(guī)經(jīng)營方面也頻頻踩到監(jiān)管紅線。

2019年,紫金財險提出“1248”戰(zhàn)略:“1”即一個愿景,成為全國前列的保險綜合服務(wù)和解決方案供應(yīng)商;“2”指兩步目標(biāo),到2022年保費規(guī)模過百億,獲得穩(wěn)定承保利潤,到2027年綜合實力進(jìn)入行業(yè)前列;“4”指價值成長、創(chuàng)新驅(qū)動、集團(tuán)發(fā)展、人才強(qiáng)司的四大戰(zhàn)略;“8”則為實施客戶經(jīng)營的貼心工程、渠道改革的創(chuàng)新工程、車險發(fā)展的四驅(qū)工程、非車開拓的匠心工程、組織人才的領(lǐng)航工程、IT科技的雙速工程、集團(tuán)化發(fā)展工程、企業(yè)文化工程等八大工程。

陳加明上任,成為紫金財險成立11年來的第三任總裁,能否帶領(lǐng)公司走出特色化發(fā)展之路,市場也將拭目以待。紫金財險相關(guān)負(fù)責(zé)人表示,陳加明上任總裁后,公司仍將堅持“1248”發(fā)展戰(zhàn)略,推進(jìn)進(jìn)一步的發(fā)展。但摒棄此前粗放的經(jīng)營管理模式,謀求市場化、特色化、精細(xì)化發(fā)展,無疑是擺在公司管理層的嚴(yán)峻課題。

責(zé)任編輯:戴菁菁

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)