原標題:75家險企,被罰1.52億:嚴監管態勢,持續ing~

來源:13個精算師

原創 13精

2020年前三季度(1-9月)

①保險公司

共收到934張罰單

罰款總額1.52億元

②涉及75家保險公司

36家財險公司、39家壽險公司(法人機構)

注:上表為前三季度累計罰款數據,統計截止時間為9月30日。

罰的到底是哪些分支機構?

1

2020前三季度:罰款總額超1.5億

較上年同期大幅增長

1. 2020年險企罰款:總額達1.5億!

據“13精”不完全統計,2020年前三季度,銀保監會系統對保險公司共開出934張罰單,總罰款1.52億元,較上年同期大幅增長~

險企罰款大幅上升的背后,一是財險公司被罰的機構增多,二是單張罰單的罰款金額也大幅提升,百萬罰單頻現!

其實,大家從第一張圖也能看到,36家財險公司,罰款總額已經超過1個億!

尤其是,人保財險和平安產險,兩家財險巨頭公司,前三季度的罰款均超過2千萬,合計達到4,500萬,就占了財險公司總罰款的半數。

2020年上半年的情況,我們在《66家險企被罰1.13億 百萬罰單頻現!財險公司成違規重災區》一文中已經詳細分析過了,大家可以回顧一下。

后面,我們著重三季度的罰款數據進行分析。

2. 三季度罰款,較上年接近翻番!

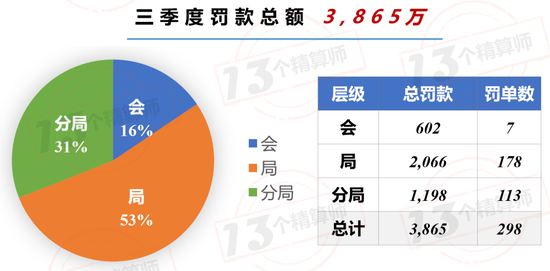

從上圖可以看到,2020年三季度(即7月-9月)監管對險企共開出275張罰單,罰款總額達到3,865萬。

然而,2019年三季度,險企只收到88張罰單,罰款總額不過2,000萬。

也就是說,雖然看上去,三季度的罰款與上半年相比有所減弱,但是,與去年同期相比,罰款總額接近翻倍!

這意味著,嚴監管的態勢,在三季度并未減弱~

與上半年唯一不同的是,財險公司所占的罰單數量減少,不過,罰款金額占比依舊較高。

3. 1家險企被停新,涉及7個地區;1家險企高管被撤職,影響3年!

繼2020年上半年10家機構高管被撤職,3家公司被停新之后,三季度,又有1家險企被停新業務,1家險企中支副總經理被撤銷任職。

從力度上看,仍舊是“嚴監管”的態勢~

如上圖所示,華夏人壽廣東清遠分公司的中支副總經理,因為在任職資格申請材料中未如實反映曾受到保險監管部門行政處罰,不僅任職被撤銷,而且3年內都不會再受理其高管任職審批。

人保財險新疆喀什分公司,因為農業保險承保理賠檔案不真實、不完整,導致伽師、澤普等7個縣,被停止接受農業保險新業務一年!

人保財險,是經營農險規模最大的財險公司,農險業務占行業份額為46%。

2

銀保監會開多張罰單

朋友圈虛假宣傳也罰的到

1. 三季度,銀保監會連開多張罰單!

①銀保監會非銀檢查局,連開多張罰單~

2020年三季度,銀保監會共開出7張罰單,罰款總額為602萬,占總罰款的16%。

②監管局和分局,是未來監管的主力!

2018年銀保監會成立后,對于保險業的監管在原來“會-局”兩層基礎上,增加了“監管分局”一層,變成“會-局-分局”三層監管結構。

隨著,監管系統的各項職能相繼確定,機構間協作也順利推進。

從上圖可以看到,監管局和監管分局開出的罰單數,共計291張,罰款總額3263萬,占比最高。

而且,因為分支機構違規,監管局直接對總公司開罰單的情況,也逐漸增多!

比如,寧波銀保監局就因為未按規定使用條款費率等車險亂象問題,直接對太保財險總公司開出66萬元的高額罰單。

所以,保險公司的三四級機構一定要在日常經營中加重合規意識,畢竟監管力度更大,維度更細,直接從基層罰起已是趨勢。

而且,稍不留神還會連累總公司,事情一下子就“捅上去”更是尷尬!

2. 責任人:被罰290萬,朋友圈虛假宣傳也罰的到!

近來,銀保監會一再強調“監管到人”,要求高管有責任意識,公司發生違法違規行為,不僅要被罰,還有可能被追回薪酬。

從2020年三季度保險公司的罰單情況,可以看到,對公司和責任人并罰的罰單77張,金額2238萬,對責任人的罰單290張,金額128萬。

也就是說,涉及人員的罰單,占比超過65%。

而且,隨著監管利用科技手段,不斷增強非現場檢查能力,即使是營銷員利用朋友圈宣傳不當,也一樣罰的到。

比如,青島銀保監局就接連開出6張罰單,全部是因利用微信朋友圈進行虛假宣傳!

3

23家財險公司,89家機構被罰

平安和人保,罰款最多

注:中支和支公司(四級機構)為空,即表示被罰機構為省級分公司,支公司為空,即表示被罰機構為中支公司。罰款數據為空,代表警告處罰。

1. 平安產險、人保財險,罰款金額最多!

三季度,平安財險被罰總額達569萬,是被罰最多的財險公司,其次,是人保財險被罰460萬。

平安是因為車險經營,存在未按實際使用性質承保,虛列理賠費用,給予合同外利益等違規行為,總公司和多個分支機構同時被銀保監會處罰。

人保財險,是因為被處罰的機構較多,達到19家,其中,四川、甘肅、新疆被罰款的金額最高,合計達到200萬,占了公司罰款的一半。

2. 財險的罰款,依舊離不開車險亂象

從上圖可以看到,財險公司被處罰金額最多的幾大原因,分別是編制虛假材料、虛構中介業務、虛列費用等。

這些背后都與費用有關,多半還是車險市場亂象惹的禍。

4

25家壽險公司,被罰1500萬

國壽被罰最多,太保壽險次之

注:中支和支公司(四級機構)為空,即表示被罰機構為省級分公司,支公司為空,即表示被罰機構為中支公司。罰款數據為空,代表警告處罰。

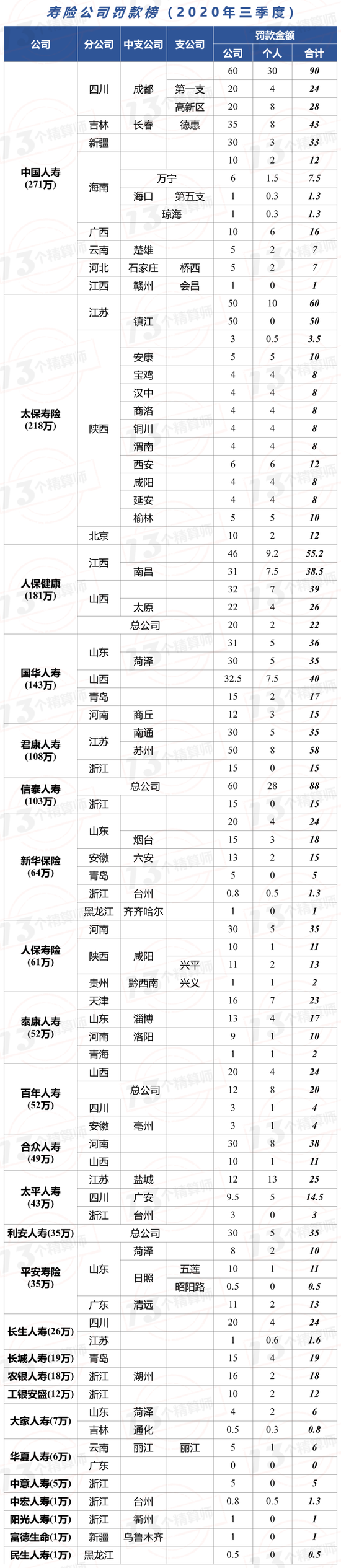

1. 中國人壽,被罰271萬:川分是首因~

三季度,壽險公司單張罰款最高的,就是中國人壽成都分公司被開出的90萬元罰單。

除此之外,中國人壽四川分公司成都中心支公司下的第一支、高新區支公司,也分別被罰24萬和28萬。

也就是說,單單中國人壽四川分公司,就被罰了142萬,占了公司三季度罰款的一半。

太保壽險,是三季度被罰款第二多的壽險公司,也是因為江蘇分公司,一家被罰110萬,導致公司罰款總額較高。

2. 壽險公司被罰:給予合同外利益和虛假材料是主因

與財險公司不同,壽險被罰的主要問題集中在給予合同以外利益,編制虛假材料等。

2020三季度 總結

從新冠疫情爆發到全球蔓延,至現在的疫情防控常態化,轉眼之間,2020年已經剩下最后3個月了!

保險業在這個“不平凡”的一年,發展到底如何了?

在三季度這個時點,已經能夠窺探一下~

◎保費篇◎

繼中國人壽集團,憑借年初的開門紅優勢,連續7個月位居集團保費規模第一之后。平安集團,終于憑借財險的穩扎穩打,實現逆風翻盤,再奪規模第一寶座!

◎監管動態篇◎

①定了!車險綜改方案,9月19日正式實施:加量不加價!

②正式發布!商車示范條款:3個主險+11個附加險

③農險迎新規,兩家公司要退出?涉及300+省級分公司,看農險經營的三大梯隊!

④重疾險定價下降?深度解讀重疾發生率表新舊變化的影響!

免責聲明:自媒體綜合提供的內容均源自自媒體,版權歸原作者所有,轉載請聯系原作者并獲許可。文章觀點僅代表作者本人,不代表新浪立場。若內容涉及投資建議,僅供參考勿作為投資依據。投資有風險,入市需謹慎。

責任編輯:潘翹楚

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)