原標(biāo)題:代理退保的背后:收40%傭金,有人招學(xué)員稱2小時(shí)學(xué)會(huì)

來(lái)源:魏薇/中新經(jīng)緯

“不管是哪個(gè)保險(xiǎn)公司的都可以退,你自己只能退10%,找我們100%全額退保。”在電商平臺(tái)、社交平臺(tái)上輸入“退保”二字,可以看到很多宣稱“全額退保”的店鋪或賬號(hào)。

據(jù)一位保險(xiǎn)代理人介紹,一般情況下保險(xiǎn)公司不能提出解除保險(xiǎn)合同,客戶則可以隨時(shí)提出,部分產(chǎn)品在猶豫期內(nèi)可以全額退保,但過(guò)了猶豫期后,按照合同約定需要支付一部分手續(xù)費(fèi)。比如重疾險(xiǎn),如果投保人因?yàn)樽约涸蛳胪吮#ǔV荒芡诉€現(xiàn)金價(jià)值。如此一來(lái),有退保需求的投保人就成為了這些“全額退保”中介的追逐目標(biāo)。

“代理退保”實(shí)則“鉆空子代投訴”

中新經(jīng)緯客戶端在社交平臺(tái)、電商平臺(tái)、二手交易平臺(tái)上搜索發(fā)現(xiàn),不少店鋪宣稱可以進(jìn)行全額退保。某平臺(tái)銷售量第一的店鋪中,一共有146條評(píng)價(jià),多數(shù)都表示退保成功并且展示了銀行資金到賬的短信通知。從評(píng)論截圖中看到,涉及的保險(xiǎn)公司不乏中國(guó)人壽、太平人壽、新華保險(xiǎn)、中宏人壽、大都會(huì)人壽等多家大型險(xiǎn)企。

全額退保中介招攬客戶 來(lái)源:某二手交易平臺(tái)

全額退保中介招攬客戶 來(lái)源:某二手交易平臺(tái) 中新經(jīng)緯以投保人身份聯(lián)系到一家全額退保店鋪,客服稱,公司做退保業(yè)務(wù)已經(jīng)2年多了,全國(guó)任何地區(qū)、任何保險(xiǎn)公司的任何險(xiǎn)種都可以退。

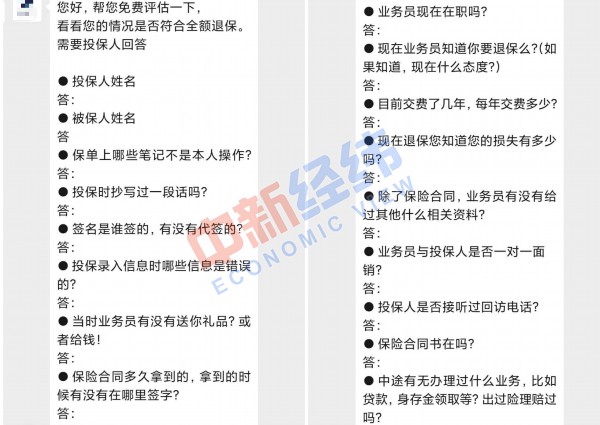

緊接著,對(duì)方發(fā)來(lái)一份問(wèn)卷,并表示要先填寫這份問(wèn)卷評(píng)估一下全額退保的成功率。這份問(wèn)卷上,一共有17個(gè)問(wèn)題,除了包括投保人的姓名、交了幾年保費(fèi)、每年交費(fèi)多少等基本問(wèn)題外,還包括保單上哪些筆記不是本人操作、簽名有沒(méi)有代簽、投保錄入信息時(shí)哪些信息是錯(cuò)誤的、業(yè)務(wù)員有沒(méi)有送禮或者給錢等問(wèn)題。

退保中介提供的問(wèn)卷

退保中介提供的問(wèn)卷 在填寫完這份問(wèn)卷后,該名中介進(jìn)一步詢問(wèn)是什么原因進(jìn)行退保,當(dāng)記者說(shuō)“覺得不劃算”時(shí),他表示這個(gè)原因是退不了的。“全額退保業(yè)務(wù)是針對(duì)業(yè)務(wù)員當(dāng)時(shí)銷售誤導(dǎo)或者違規(guī)行為來(lái)進(jìn)行退保的。你要仔細(xì)回想一下,當(dāng)時(shí)有沒(méi)有和你說(shuō)一些與實(shí)際不相符合的話或者做一些不恰當(dāng)?shù)男袨椋热绶颠€傭金就是違規(guī)的。”上述中介表示。

某保險(xiǎn)公司代理人在看到上述17個(gè)問(wèn)題后告訴中新經(jīng)緯客戶端,里面很多都是抓住了保險(xiǎn)銷售過(guò)程中可能存在的漏洞,比如代簽是不允許的,但是實(shí)際操作中,有媽媽給成年的子女買保險(xiǎn),子女遠(yuǎn)在外地的情況下可能就會(huì)代簽,如果子女稱自己不同意投保或不知情,那這份保單合同可判定為無(wú)效合同,保險(xiǎn)公司可能就要退保。

一家店鋪在介紹中明確列出了可以退保維權(quán)的條件:“業(yè)務(wù)員或公司在銷售的過(guò)程中欺騙投保人、隱瞞與保險(xiǎn)合同相關(guān)重要情況,阻礙投保人如實(shí)告知身體情況等相關(guān)銷售誤導(dǎo)、誘導(dǎo)、返傭、送禮品等都是符合全額退保的條件。”

在另一位退保中介發(fā)來(lái)的一份表格中則明確列出了退款原因,如夸大保險(xiǎn)責(zé)任或保險(xiǎn)產(chǎn)品收益,承諾返傭,以贈(zèng)送保險(xiǎn)名義宣傳銷售保險(xiǎn)產(chǎn)品、實(shí)際未贈(zèng)送等等。

保險(xiǎn)維權(quán)信息采集表 來(lái)源:受訪者提供

保險(xiǎn)維權(quán)信息采集表 來(lái)源:受訪者提供 事實(shí)上,這些退保代理正是從代理人違規(guī)銷售行為入手,并代投保人或者指導(dǎo)投保人向有關(guān)監(jiān)管部門投訴。

中新經(jīng)緯客戶端在某退保代理人朋友圈看到,其曬出了多份消費(fèi)者投訴轉(zhuǎn)送告知書、客戶投訴處理確認(rèn)單等等。

一份消費(fèi)者投訴轉(zhuǎn)送告知書 來(lái)源:某代理人朋友圈

據(jù)一位曾經(jīng)通過(guò)代理退保的投保人李華透露,在自己和退保代理簽訂了委托書等一系列手續(xù),并且詳細(xì)的敘述了自己購(gòu)買保險(xiǎn)的經(jīng)過(guò),之后有一名“老師”代他寫了一份律師函,并向當(dāng)?shù)劂y保監(jiān)局進(jìn)行投訴,之后銀保監(jiān)局將案子轉(zhuǎn)給保險(xiǎn)公司處理。

“保險(xiǎn)公司說(shuō)看到我的投訴材料寫得很專業(yè),問(wèn)我是不是找了第三方公司,我一口咬定沒(méi)有,后來(lái)保險(xiǎn)公司和我反復(fù)協(xié)商,但我最后不想和他們耗了,只退了70%保費(fèi)。”李華表示。

盡管宣稱“任何保險(xiǎn)都能退”,但中介并非所有退保單都會(huì)接受。在接觸客戶的過(guò)程中,退保中介會(huì)對(duì)客戶進(jìn)行篩選,除了會(huì)通過(guò)上述問(wèn)題了解客戶投保過(guò)程中是否存在銷售不當(dāng)?shù)男袨椋吮_^(guò)程中不乏通過(guò)“釣魚”的方式來(lái)進(jìn)行取證,無(wú)法配合的客戶也會(huì)被拒絕。

“最重要的是投保人需要和業(yè)務(wù)員打電話錄音取證,不愿意的不接。”一位退保中介表示,因?yàn)橐占C據(jù)提供給銀保監(jiān)會(huì)進(jìn)行投訴。

收退保金的20%-40%作為服務(wù)費(fèi)

在對(duì)客戶進(jìn)行評(píng)估后,退保中介篩選出客戶是否能退保,中介會(huì)進(jìn)一步和客戶談服務(wù)費(fèi)。

一位退保中介告訴中新經(jīng)緯,一萬(wàn)元以下的統(tǒng)一收2000元服務(wù)費(fèi),一萬(wàn)元以上的全額退保要收取挽回?fù)p失的40%作為傭金。比如一張重疾險(xiǎn)保單每年交費(fèi)1.5萬(wàn)元,交了4年,總計(jì)已交保費(fèi)6萬(wàn)元。若自己退還現(xiàn)金價(jià)值3萬(wàn)元,損失部分為3萬(wàn)元,那么就要收取1.2萬(wàn)元作為傭金。

該中介還表示,需要先交納挽回?fù)p失的10%作為定金,之后會(huì)給投保人發(fā)送協(xié)議合同、委托書、調(diào)查問(wèn)卷、申明書、字跡取樣,并教客戶如何填寫。

“最快二十天左右,最慢兩個(gè)月左右就可以到賬。”上述中介稱,不過(guò)他表示,不能保證100%退保成功,如果最終沒(méi)有做下來(lái),也需要收取300元材料費(fèi),另外客戶自己的原因要撤訴不做了,定金是不退還的。

“對(duì)于提前收定金的您自己考慮清楚,我們是在保費(fèi)退還到銀行卡后再收費(fèi),收取最終到賬金額的30%作為服務(wù)費(fèi)。”另一位退保中介表示。

李華在找代理退保時(shí),也曾遭到家人的反對(duì),“因?yàn)橐崆敖?500元定金,家人就勸我千萬(wàn)別被騙了”,但他還是堅(jiān)持交了定金。

“如果自己去保險(xiǎn)公司退保能退不到1萬(wàn)元,他們幫我一共退了1.5萬(wàn)元,多退了5000多元,不過(guò)最后交了2000元服務(wù)費(fèi)。”李華稱。

但中新經(jīng)緯客戶端在某代理退保的服務(wù)評(píng)論中看到一位客戶留言,“評(píng)論時(shí)間沒(méi)有半年以上的要小心點(diǎn),我剛被騙了,這些都是刷單的,你現(xiàn)在看到的都是好評(píng),過(guò)兩個(gè)月退不了不給退定金,又重新?lián)Q個(gè)店鋪。”

招代理、學(xué)員 稱“兩小時(shí)就能學(xué)會(huì)”

今年以來(lái),中國(guó)銀保監(jiān)會(huì)、地方銀保監(jiān)局和保險(xiǎn)公司多次提示“代理退保”風(fēng)險(xiǎn),但“代理退保”不僅沒(méi)有消失,反而呈愈演愈烈的態(tài)勢(shì),中新經(jīng)緯客戶端在社交媒體和電商平臺(tái)上發(fā)現(xiàn),退保中介不僅積極尋找客人,還大肆招攬退保代理人。

當(dāng)記者詢問(wèn)如何成為退保中介時(shí),對(duì)方先詢問(wèn)是否有一定客戶資源,如果之前在保險(xiǎn)公司工作過(guò)或者有相關(guān)人脈才更容易接單。

上述中介還表示,除了社保和車險(xiǎn)不能退,其余的都可以退。“投保人自己去保險(xiǎn)公司退,只能退10%左右,我們可以幫他全額退,然后收取一部分服務(wù)費(fèi),很多人都愿意辦理的。”

看記者有些猶豫,對(duì)方表示,“你只需要找到客戶簽合同就行,我們?nèi)特?fù)責(zé)對(duì)接客戶,退完之后我們會(huì)提前告訴你,你去收錢。我們只收取退保金的20%-25%,有證據(jù)及沒(méi)有退過(guò)現(xiàn)金價(jià)值的收20%,沒(méi)有證據(jù)及沒(méi)有退過(guò)現(xiàn)金價(jià)值的收25%,一般統(tǒng)一對(duì)客戶收30%-40%,高出的部分就是你自己的。”

另一個(gè)退保中介稱自己招收“學(xué)員”,“1388元一對(duì)一包教包會(huì),兩個(gè)小時(shí)就能學(xué)會(huì),如果沒(méi)有學(xué)會(huì)還可以輔助操作。”當(dāng)記者表示自己沒(méi)有客戶資源時(shí),該中介稱“我們?cè)诟鱾€(gè)地區(qū)保險(xiǎn)公司都有接口退保(客戶)的”。

這或許意味著保險(xiǎn)公司內(nèi)部也存在客戶信息泄露的行為。據(jù)《新聞晨報(bào)》報(bào)道,近日首起代理退保判例出爐,2017年10月至2018年年初,劉某在A保險(xiǎn)公司上海分公司擔(dān)任電話銷售業(yè)務(wù)員,并掌握了2000余條客戶資料。2018年4月至9月,劉某先后六次向凡某、陳某出售607條個(gè)人信息,共從中獲利3.3萬(wàn)元。這些個(gè)人信息平均每條的價(jià)格約在25元至55元之間。

“客源”信息到手后,凡某先是以維權(quán)之名唆使、誘導(dǎo)張某等6人向A保險(xiǎn)公司發(fā)起退保,并從中收取保費(fèi)的30%作為報(bào)酬;接著,他又捏造稱:他收取的部分報(bào)酬,張某等6人可以從A保險(xiǎn)公司退回。

2019年7月19日,凡某被義烏市人民檢察院以侵犯公民個(gè)人信息罪、詐騙罪,向義烏市人民法院提起公訴。最終,凡某數(shù)罪并罰,被判有期徒刑十個(gè)月,并處罰金三萬(wàn)四千元;劉某被判有期徒刑三年零六個(gè)月,并處罰金四萬(wàn)元。

分析稱保險(xiǎn)代理人展業(yè)亟待規(guī)范

一位曾經(jīng)在某險(xiǎn)企接觸過(guò)投訴處理的相關(guān)工作人員介紹,因?yàn)楸O(jiān)管要考核各個(gè)保險(xiǎn)公司的投訴率,對(duì)于投訴完之后如何處理的、處理的好不好都會(huì)考核,所以客戶只要有理由投訴,銀保監(jiān)會(huì)轉(zhuǎn)給保險(xiǎn)公司,公司就會(huì)私下和客戶協(xié)商處理,看能否把投訴撤掉,如果這個(gè)案子久拖未決,監(jiān)管通報(bào)公司“處理消費(fèi)者權(quán)益不利”,對(duì)公司考核是有影響的。

“在實(shí)踐當(dāng)中,銀保監(jiān)會(huì)對(duì)于客戶的投訴是特別重視的,所以保險(xiǎn)公司會(huì)比較害怕客戶投訴,我們?cè)诩m紛處理當(dāng)中也遇到過(guò)退保糾紛,很多客戶會(huì)優(yōu)先選擇和保險(xiǎn)公司談判,談判不成就直接向銀保監(jiān)會(huì)投訴,銀保監(jiān)會(huì)對(duì)于客戶投訴會(huì)要求險(xiǎn)企進(jìn)行核查,通過(guò)這種方式雙方各自妥協(xié),往往就能達(dá)到退保的目的。”北京市中銀律師事務(wù)所高級(jí)合伙人楊保全律師告訴中新經(jīng)緯客戶端。

楊保全進(jìn)一步提示投保人,找第三方中介進(jìn)行全額退保存在一定風(fēng)險(xiǎn)。一是在委托第三方退保時(shí),往往需要預(yù)先支付費(fèi)用,但最后是否能辦成退保并不一定,對(duì)于委托人來(lái)說(shuō)可能會(huì)有資金損失的風(fēng)險(xiǎn);二是第三方公司是受托人,往往以委托人的名義做事,如果受托人本身的一些行為涉嫌違法,明知道是違法行為還采用違法方式達(dá)到退保的目的,那么委托人也要承擔(dān)相應(yīng)的責(zé)任。

上述險(xiǎn)企相關(guān)工作人員表示,在客戶惡意投訴退保后,保險(xiǎn)公司往往會(huì)把客戶拉入“黑名單”,今后在這家公司投保會(huì)有更加嚴(yán)格的限制。

楊保全認(rèn)為,代理退保中介之所以能開展這項(xiàng)業(yè)務(wù),究其根本原因還是利用了保險(xiǎn)公司在展業(yè)過(guò)程當(dāng)中的一些漏洞,在實(shí)踐當(dāng)中部分保險(xiǎn)代理人為了促成保單,可能會(huì)做一些虛假陳述,比如只強(qiáng)調(diào)保單的好處,不說(shuō)明保單的不利或者限制因素,這種不規(guī)范操作造成了一定漏洞,所謂“代理退保”機(jī)構(gòu),往往知道這些問(wèn)題所在,把它當(dāng)作一個(gè)談判的籌碼向保險(xiǎn)公司主張退保。

南開大學(xué)衛(wèi)生經(jīng)濟(jì)與醫(yī)療保障研究中心主任、金融學(xué)院教授朱銘來(lái)在接受采訪時(shí)也表示,出現(xiàn)代理退保的現(xiàn)象也暴露出保險(xiǎn)行業(yè)在簽約過(guò)程中可能存在的一些漏洞,也應(yīng)該盡快把這些漏洞補(bǔ)上,在以后的簽約中避免出現(xiàn)類似情況。比如可以進(jìn)行內(nèi)部核查,做好合規(guī)性管理。

4月9日,銀保監(jiān)會(huì)官網(wǎng)發(fā)布《關(guān)于防范“代理退保”有關(guān)風(fēng)險(xiǎn)的提示》指出,“代理退保”行為隱藏至少三種風(fēng)險(xiǎn):一是失去正常保險(xiǎn)保障風(fēng)險(xiǎn),二是資金受損或遭受詐騙風(fēng)險(xiǎn),三是個(gè)人信息泄露風(fēng)險(xiǎn)。

《提示》指出,通過(guò)投訴反映問(wèn)題、提出訴求,是消費(fèi)者維護(hù)自身合法權(quán)益的正當(dāng)手段,但一旦被別有用心者利用,則可能會(huì)對(duì)行業(yè)經(jīng)營(yíng)造成不良影響,最終損害消費(fèi)者合法權(quán)益。

(原標(biāo)題《代理退保的背后:收40%傭金 有人招學(xué)員稱2小時(shí)學(xué)會(huì)》)

責(zé)任編輯:張譯文

熱門推薦

收起

24小時(shí)滾動(dòng)播報(bào)最新的財(cái)經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)