原標題:三峽人壽產品組合玩創(chuàng)新,引火上身!監(jiān)管通報批評,背離保障存弊病,新品禁備要反省!

來源:A智慧保

盡管監(jiān)管允許并鼓勵保險創(chuàng)新發(fā)展,然而背離初心的創(chuàng)新最終會挨板子。6月2日,“A智慧保”獲悉,三峽人壽產品組合,高調宣傳保證收益率高達6%,且主附險保障嚴重失調,被監(jiān)管點名通報,并叫停新產品備案6個月。

據(jù)悉,銀保監(jiān)會人身險部就三峽人壽違規(guī)銷售產品組合情況進行了通報批評。通報中顯示,三峽人壽售賣的“三峽惠民保”產品組合,銷售規(guī)則不合理,嚴重偏離主附險設計原則,且偏離重疾保障本源等問題,造成了違規(guī)。

對此,監(jiān)管對三峽人壽采取禁止新產品備案六個月的處罰,并要求該公司立即開展中介渠道業(yè)務清理整頓工作,強化銷售行為和銷售渠道管控,對存在的問題進行全面自查整改,嚴肅追究相關人員責任。

而這次的重點通報批評,給不到3周歲的三峽人壽上了深刻的一堂課。

監(jiān)管詳列三峽人壽 “三大罪”

被禁新產品備案6個月

通報文件顯示,在4月19日時,就有公眾號發(fā)布題為《號稱“保證收益率6%” 的三峽惠民保,真的不打臉?》的文章。

通報內容顯示,三峽人壽“三峽福惠民保重大疾病保險”(以下簡稱“主險”)和“三峽附加惠民保兩全保險”(以下簡稱“附加險”)構成的“三峽惠民保”產品組合,宣傳保證收益率高達6%,且“主險發(fā)生重大疾病保險金給付后,附加險現(xiàn)金價值減少為零,保險責任終止”的設計模式,可能誘發(fā)被保險人罹患重疾但不申請理賠的行為,這些背離了重疾險保障初衷。

為了核查內容的真實性,監(jiān)管對三峽人壽進行了調查。經(jīng)核查后,監(jiān)管確認了三峽人壽產品組合銷售規(guī)則不合理的問題,且在銷售過程中發(fā)現(xiàn)相關風險后未及時采取有效管控措施。具體表現(xiàn)為三大方面:

· 截至2020年4月20 曰,已售產品組合中主附險的件均保額比例為1:46,嚴重背離附加險從屬于主險的基本設計原則。

· 所有有效業(yè)務保險金額為13.55億元,但主險保險金額僅有1.4億元,“重疾+兩全” 的產品組合嚴重異化為理財產品。

· 華康保險代理在銷售中存在的主附險搭配比例嚴重失調問題,三峽人壽向華康保險代理發(fā)出了風險提示,但在發(fā)現(xiàn)主附險種搭配嚴重偏離重疾保障本源的情況沒有明顯改善后,未有實質性整改舉措,直到網(wǎng)絡文章曝光相關問題,才停止與華康代理的合作。

基于以上違規(guī)違法問題,銀保監(jiān)會決定對三峽人壽進行追責,禁止其新產品備案六個月,并追究相關責任人責任。

渝地成立被寄予厚望

業(yè)務結構尚需調整

說起三峽人壽,大家都知道其成立于保險牌照收緊的那個年代。當保險市場正在從一片浮華中回歸,當監(jiān)管體制正在走向大金融時,2017年底成立的三峽人壽也堪稱是一家見證歷史交替時期的險企。

作為一家開業(yè)不足三周年的地方性險企,重慶第一家保險法人機構,三峽人壽的成立可謂被寄予了地方政府與監(jiān)管的“厚望”。

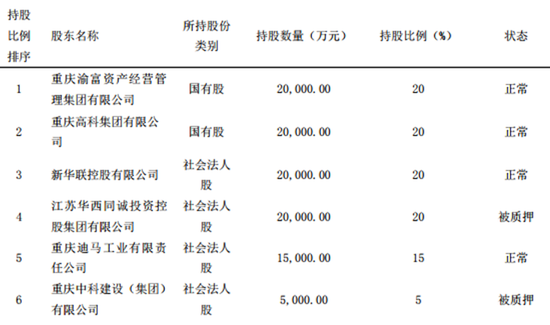

資料顯示,三峽人壽是由重慶高科集團有限公司、重慶渝富資產經(jīng)營管理集團有限公司、新華聯(lián)控股有限公司、重慶迪馬工業(yè)有限責任公司、江蘇華西同誠投資控股集團有限公司、重慶中科建設(集團)有限公司等6家大型國有企業(yè)共同出資建立,注冊資本金為10億元。

因是重慶市第一家保險法人機構,三峽人壽也得到了重慶市委、市政府大力支持。其保費收入從2018年年底的0.11億元升至2019年年底的9.17億元,增幅備受關注。2020年一季度,三峽人壽的保險業(yè)務收入達7.37億元,已超過2019年的五成。

處于初創(chuàng)期的三峽人壽,虧損是自然的事。數(shù)據(jù)顯示,2018-2019年,三峽人壽分別虧損0.58億元、1.19億元。2020年一季度,三峽人壽虧損0.52億元。

再看其業(yè)務發(fā)展,在三峽人壽成立之初,相關負責人就表示,發(fā)展路徑的選擇決定著公司未來前進的方向,也決定著公司的前途命運。要在當下的保險業(yè)紅海中生存下來,必須要開辟一條新的道路。“專業(yè)化”與“特色化”是未來三峽人壽的標簽。

為此,在成立之初,三峽人壽便已制定了以“人才驅動”為中心、以“資本”和“投資”為基本點的“一驅兩輪”核心戰(zhàn)略。即堅持以人才戰(zhàn)略為核心,打造壽險人才高地;堅持專業(yè)化經(jīng)營,謀求特色化發(fā)展;優(yōu)化資產負債匹配,追求持續(xù)穩(wěn)健發(fā)展;加快科技賦能,打造數(shù)字生態(tài);平衡整合銷售渠道,各有側重共同發(fā)展;持續(xù)推進創(chuàng)新探索,助推公司提檔升級。

但在競爭加劇的市場催化下,“捷徑”也成了部分公司的選擇。

有數(shù)據(jù)顯示,2020年第一季度,三峽人壽銀保市場新單規(guī)模保費收入5.23億元,同比增速5719.3%。當保險回歸保障,銀保占比不斷下降的背景下,三峽人壽則是大幅上升。

總經(jīng)理缺位一年有余

股權“企穩(wěn)”難預料

與業(yè)務大幅增長、業(yè)務結構單一相比,高管問題的解決或許更迫切。據(jù)悉,自2018年年末安逸民辭職后,三峽人壽總經(jīng)理職位一直處于空缺。而作為三峽人壽籌建時期的成員安逸民,在監(jiān)管批準其總經(jīng)理任職資格后,也僅任職半年時間。

2019年,三峽人壽更是出現(xiàn)了副總經(jīng)理、總經(jīng)理助理、首席風險官、監(jiān)事等重要核心管理人員的變化。例如總經(jīng)理助理姜睿離職,楊婧接替;首席風險官劉文宇離職,劉再輝接替等。

據(jù)三峽人壽2020年一季度償付能力報告顯示,其總經(jīng)理一職依舊沒有落地。目前仍由副總經(jīng)理于致華主持工作。

再看其股權方面,根據(jù)2020年一季度償付能力報告顯示,三峽人壽依舊存在25%的股權被質押。其中,江蘇華西同誠的20%及重慶中科建設(集團)的5%股權,分別被質押。

一家成立時間不長的地方險企,在經(jīng)歷管理人員缺位、股權質押、被監(jiān)管點名后,如今再次被禁新產品備案6個月,三峽人壽需要“多點”突圍。

責任編輯:張緣成

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)