【金融315,我們幫你維權】近來,ETC糾紛、信用卡盜刷、銀行征信、保險理賠難等問題困擾著金融消費者,投訴多石沉大海、維權更舉步維艱,新浪金融曝光臺將履行媒體監督職責,幫助消費者解決金融糾紛。【黑貓投訴】

新《證券法》將于3月1日起施行,大幅提高了對信息披露違法違規的打擊力度,信披違規違法最高處罰1000萬元。

這一新規,讓上市公司董監高尤其董秘職業群體如履薄冰。如何“自保”或降低職業風險,成為業內熱議的話題。一項獨特而小眾的險種在上市公司高管尤其董秘群體中引起熱議——董監高責任險。

自2019年12月28日《證券法(修訂草案)》通過之后,A股已有廈門港務、昊海生科、特力A、恒逸石化等4家上市公司購買董監高責任險。

來源:巨潮網絡

但有律師表示,這一保險并非“免死金牌”。如果是涉嫌財務造假、違規減持、違規質押與擔保、侵占上市公司利益等,性質就不是“錯誤”了,就算買了董監高責任險,保險公司也不會賠付。

約5%A股公司投保

小知識:

董監高責任險屬于職業責任保險,又稱職業賠償保險,指承保各種專業技術人員因工作上的疏忽或失誤,因過錯導致第三者遭受經濟損失,依法應承擔相應經濟賠償責任的風險,將它轉嫁給保險公司,由保險公司按合同約定來承擔經濟賠償責任。保險公司賠償包括兩部分:個人應承擔的責任及公司為個人責任進行的補償;公司自身的責任。

其實,董監高責任險由來已久。作為舶來品,最早在國內出現是在2001年發布的《關于上市公司建立獨立董事制度的指導意見》,提出上市公司可以建立獨立必要的獨立董事責任保險制度。

2002年版《上市公司治理準則》指出,經股東大會批準,上市公司可以為董事購買責任保險;2006年,國務院在《關于保險業改革發展的若干意見》中表示,鼓勵大力發展包括董事責任險在內的責任保險。

雖然董監高責任險制度推出已近20年,但主動購買董監高責任險的上市公司比例并不高。

公開數據顯示,中國A股公司購買董監高責任險比例5%左右,遠低于美國市場97%的投保率、加拿大市場86%的投保率。

在這方面,科創板企業更重視董監高的職業風險——首批28家企業中,就有13家為董監高購買責任險。

賠付限額差別巨大

1月17日,恒逸石化公告為公司董監高人員購買責任險,保費“不超過人民幣15萬元/年”,賠償限額為“人民幣5000萬元”。

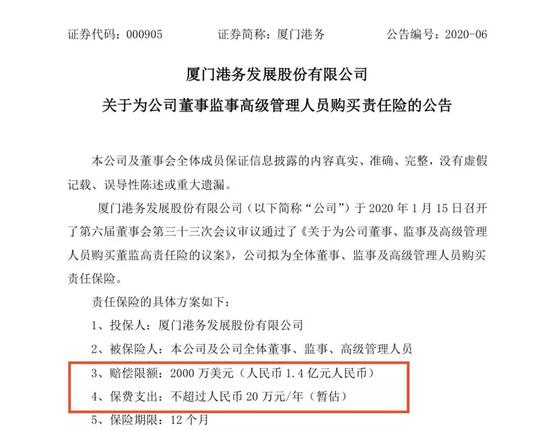

1月16日,廈門港務公告為董監高購買責任險,保費支出“不超過人民幣20萬元/年”,賠償上限“2000萬美元(人民幣1.4億元人民幣)”。

中國證券報(ID:xhszzb)記者發現,投保該險種的A股公司每年投保金額大部分在10萬元-20萬元,但賠付限額差別巨大。分析人士表示,這或許是因為每家公司“體檢”指標和質地不同,賠付金額也不同。

例如,特力A投保15萬元,賠付上限1000萬元;昊海生科投保15萬元,賠付上限1500萬元;賽諾醫療投保22萬元,賠付上限5000萬元;佳電股份投保20萬元,賠付上限3000萬元。

多數公司一年一保,也有連續簽署多年一次性投保。美晨生態5年保費40萬元,總賠付上限1億元。

“性價比最高”的當屬廈門港務——該公司1月16日公告,為董監高購買責任險保費20萬元,保額上限2000萬美元(約1.4億元人民幣)。

來源:公司公告

并非“免死金牌”

Wind數據顯示,2019年證監會、上交所、深交所、市場監督管理局等部門對759家上市公司開出罰單,其中101家公司受到罰金處罰,罰金在2萬元到16948.16萬元不等。273家公司被監管關注;62家公司被公開譴責;103家公司被公開批評;162家公司被出具警示函。

中國證券報(ID:xhszzb)記者梳理罰單時發現,上述公司涉及的違規行為中,信披違規屬于“重災區”,有多起案件牽涉責任人范圍較廣,當事人超過10人,公司和責任人共同被處罰是普遍現象。

尤其即將實行的新《證券法》對信披違規最高處罰1000萬元,這對董監高職業人群來說,威懾力大。

“買保險,就是買一個定心丸,解除職業的后顧之憂”。一位不愿透露姓名的董秘表示,主要擔心“背鍋”或不知情的情況下“連帶處罰”。

但買了董監高責任險保險,企業高管履職是不是就可以高枕無憂了?

一位律師表示,董監高責任險雖可為上市公司高管履職中出現的錯誤或疏忽等不當行為“買單”,但并不代表可以肆意妄為,董監高責任險并不是上市公司高管違法違規的“庇護傘”。董監高責任險可以履約的,通常是指一些高管在履職中出現的無意性差錯或錯誤,不存在“故意”或“惡意”成分,如果是涉嫌財務造假、違規減持、違規質押與擔保、侵占上市公司利益等,性質就不是“錯誤”了,就算買了董監高責任險,也不會賠付。

截至目前,已購買董監高責任險的公司,保險公司并沒有實際賠付過的公開案例。

保險公司看到“商機”

在引發熱議后,保險公司也看到了“商機”,最近開始小范圍推薦該險種。

來源:朋友圈截圖

中國證券報(ID:xhszzb)記者在某保險公司官網查詢到的《董(監)事及高級職員責任保險條款》規定:“被保險人因本保險合同承保的不當行為而首次被他人提出賠償請求,被保險人由此依法應負經濟賠償責任時,保險人同意依照本保險合同的約定對被保險人負賠償責任。”

另一家保險公司除了推出A股公司和董事高管責任險之外,還推出“公開發行證券責任險(IPO責任險)”。該險種“承保招股說明書中的相關法律風險,一次性提供長達6年的保險期間,可擴展承保控股股東、實際控制人或中介機構的責任。”

某財險公司責任保險事業部人士透露,并不希望承保的上市公司受到不確定的風險影響,保險公司通過人工智能的技術,監控動態數據,使上市公司盡量規避風險,保險公司才能在這種商業模式中獲得一定的利潤。

業內人士表示,從公司的治理角度看,購買董監高責任險,其實是引進保險公司的外部監督,在一定程度上優化公司的內部經營管理。從投資者保護角度,有了董監高責任險,也有利于提高投資者訴訟的積極性,更好地發揮投資者作為公司股東對董事高管的監督作用。

責任編輯:陳鑫

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)