來源:13個精算師

13精利用最新錄得數據做的研究報告之315期:

2024年第二季度77家壽險公司流動性風險分析:有四家公司在某些指標上或已不滿足監管要求!

先說結論:

1、流動性風險的重要性:

償二代二期對保險公司流動性風險的監管指標有新的調整。

相比以往年度主要關注預測指標外,本次調整為

既有實際經營指標(凈現金流),

也有預測類指標(流動性覆蓋率),

還有預測類回溯性指標(經營活動凈現金流回溯不利偏差率)。

這三類指標,環環相扣、能夠及時預警公司潛在的流動性風險。

2、關于凈現金流

《償付能力監管規則第13號-流動性風險》要求,過去兩個會計年度及當年累計的凈現金不得連續小于零。

統計發現,近三年凈現金流始終為正的公司數量有22家;其中一個年度凈現金流為負的公司數量38家;出現兩個年度凈現金流為負的公司數量有16家。

和泰人壽近三年凈現金率連續為負,未能滿足監管要求。

3、關于凈現金流回溯不利偏差率

根據監管要求,保險公司最近兩個季度經營活動凈現金流回溯不利偏差率不得低于-30%。我們統計了最近兩個季度經營活動凈現金流回溯不利偏差率小于零的公司。

2024年第一季度和第二季度連續兩次小于零的公司有1家,出現過一次小于零的公司有32家。但沒有一家公司最近兩個季度經營活動凈現金流回溯不利偏差率均低于-30%,都能滿足監管要求。

4、關于流動性覆蓋率

《償付能力監管規則第13號-流動性風險》要求,基本情景下公司整體流動性覆蓋率(LCR1)、壓力情景下公司整體流動性覆蓋率(LCR2)不低于100%, 壓力情景下不考慮資產變現情況的流動性覆蓋率 (LCR3)不低于50%。

根據監管要求,三峽人壽基本情景下未來3個月流動性覆蓋率為74.5%,似乎已經不能滿足監管要求。

壓力情景以及不考慮資產變現情況下未來12個月流動性覆蓋率(LCR3)不低于50%。平安養老、和泰人壽、合眾人壽和三峽人壽等四家公司的該類指標可能不滿足監管要求。

正文:

償二代二期對保險公司流動性風險的監管指標有新的調整。

相比以往年度主要關注預測指標外,本次調整即有實際經營指標(凈現金流)、也有預測類指標(流動性覆蓋率),還有預測回溯類指標(經營活動凈現金流回溯不利偏差率)。

這三類指標,環環相扣、相互印證。

本次,我們將重點關注2024年第二季度壽險公司的這三類流動性監管指標,看看哪些公司可能不滿足監管要求。

1

保險公司年度累計凈現金流

凈現金流指標反映保險公司過去兩年及當年累計的公司整體凈現金流狀況。其中,保險公司凈現金流的計算口徑應當與保險公司“現金流量表”中的“凈現金流”保持一致。

2024年第二季度77家壽險公司產生的凈現金流-1099億元,同比下降了249%。

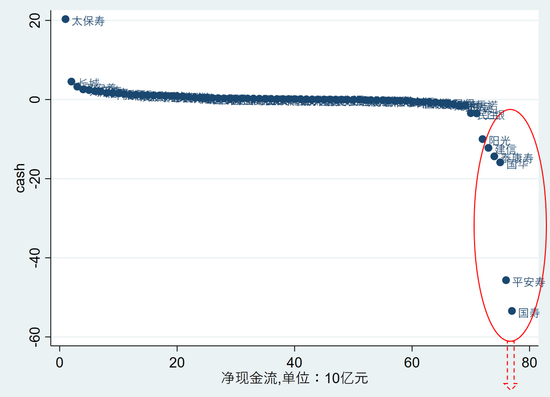

從77家壽險公司凈現金流的描述性統計來看,凈現金流平均值為-14億元,中位數為1.35億元。最大值是203億元(太保壽險),最小值為-532億元(中國人壽)。其中凈現金為負的公司有31家。

《償付能力監管規則第13號-流動性風險》要求,過去兩個會計年度及當年累計的凈現金不得連續小于零。

對此,我們統計了2022年度、2023年度以及2024年當年度累積凈現金流小于零的情況。

統計發現,近三年凈現金流始終為正的公司數量有22家。其中,一個年度凈現金流為負的公司數量38家。出現兩個年度凈現金流為負的公司數量有16家。和泰人壽近三年凈現金率連續為負,未能滿足監管要求。

表1給出了2024年第二季度壽險公司凈現金流排行榜。

2

保險公司經營活動凈現金流回溯不利偏差率

在凈現金流的構成中主要包括經營活動產生的凈現金流、投資活動產生的凈現金流以及籌資活動產生的凈現金流。

對于一家業務規模平穩的公司而言,經營活動產生的凈現金往往是大于零的,而投資活動產生的凈現金流往往是負的(需要不斷的投出去),二者使得凈現金流規模始終維持在一個“合理范圍”。

經營活動產生的凈現金流決定著投資活動凈現金流規模。而經營活動產生凈現金流的預測涉及諸多外部因素、參數假設等。

因此,公司凈現金流預測是非常復雜的。

《償付能力監管規則第13號-流動性風險》抓住了現金流預測的“牛鼻子”,要求各家公司披露經營活動凈現金流回溯不利偏差率。

2024年第二季度,77家壽險公司經營活動凈現金流回溯不利偏差率為42%,這表明行業實際結果要好于預測值。

其中,TOP7+1公司的不利偏差率為24%,而中小型公司的不利偏差率為77%。

這似乎表明,中小型公司預測的謹慎性更高些!

不利偏差率越高,說明公司的預測值越謹慎。

根據監管要求,保險公司最近兩個季度經營活動凈現金流回溯不利偏差率不得低于-30%。我們統計了最近兩個季度經營活動凈現金流回溯不利偏差率為負的公司。

2024年第一季度和第二季度連續兩次小于零的公司有1家,出現過一次小于零的公司有32家。但沒有一家公司最近兩個季度經營活動凈現金流回溯不利偏差率均低于-30%,都能滿足監管要求。

在2024年第二季度經營活動凈現金流回溯不利偏差率的描述性統計中,回溯的不利偏差率平均值為119%,中位數為20.5%。

小康人壽回溯的不利偏差率是最高的,高達4610%;三峽人壽回溯不利偏差率是最低的,為-98.3%。

值得關注的是,2024年第二季度經營活動凈現金流回溯不利偏差率小于0的公司有23家,其中信美人壽、和泰人壽、國富人壽、君龍人壽、華貴人壽、瑞泰人壽、建信人壽、中信保誠、東吳人壽和三峽人壽等公司的不利偏差率低于-30%。

如果上述公司下季度回溯不利偏差率如果還低于-30%的話,將無法滿足監管要求,要格外注意啦。

表2給出了2024年第二季度經營活動凈現金流回溯不利偏差率。

3

保險公司流動性覆蓋率

流動性覆蓋率(LCR)旨在評估保險公司基本情景和壓力情景下未來一年內不同期限的流動性水平,包括基本情景和兩種壓力情景。

保險公司需要計算未來3個月和未來12個月兩個期限的流動性覆蓋率。

接下來,我們以未來12個月流動性覆蓋率為例進行介紹。

在基本情景下,77家壽險公司未來12個月流動性覆蓋率平均值為141%,中位數為111%,最大值為541%(招商信諾)、最小值為100.5%(弘康人壽)。

根據監管要求,基本情景下公司整體流動性覆蓋率(LCR1)不低于100%,目前來看各家公司均滿足要求。

在必測壓力情景下,77家壽險公司未來12個月流動性覆蓋率平均值為273%,中位數為238%,最大值為920%(北京人壽)、最小值為113%(弘康人壽)。

根據監管要求,必測壓力情景下公司整體流動性覆蓋率(LCR2)不低于100%,目前來看各家公司均滿足要求。

在不考慮資產變現的必測壓力情景下,77家壽險公司未來12個月流動性覆蓋率平均值為102%,中位數為93%,最大值為334%(大家養老)、最小值為19.7%(三峽人壽)。

根據監管要求,壓力情景以及不考慮資產變現情況的流動性覆蓋率(LCR3)不低于50%。平安養老、和泰人壽、合眾人壽和三峽人壽等四家公司的該類指標可能不滿足監管要求。

表3給出了2024年第二季度壽險公司未來兩個期限的流動性覆蓋率。

責任編輯:曹睿潼

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)