來源:觀潮財經

去年三季度,“報行合一”在銀保渠道全面落地,至今已近一年。隨著“報行合一”逐步深入,各大人身險企主渠道均受到了不同程度的影響,“報行合一”政策實施效果如何也隨著各上市險企中期業績報告的發布隨之披露。

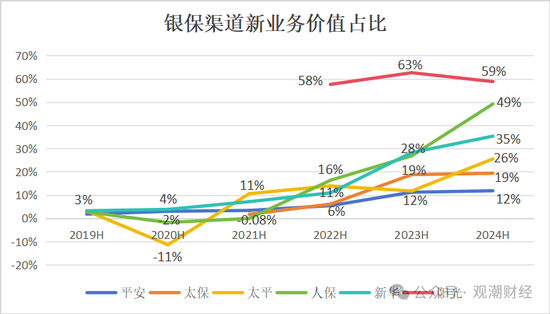

在監管推動“報行合一”下,保險公司渠道費用壓降明顯,新業務價值實現快速增長。今年上半年7家上市險企合計實現新業務價值約819億元,同比增長25%,系自2022年起的第二次正增長。具體至險企來看,今年上半年,陽光壽險銀保渠道新業務價值遠超個險渠道20個百分點;人保壽險銀保渠道新業務價值占比幾乎與個險渠道持平。

保費規模方面,七家上市險企共實現保費13864.49億元,同比增長2.17%。其中,人保壽險較多依靠銀保渠道。值得關注的是,上半年僅平安、太平、陽光三家險企銀保渠道保費規模實現正增長,增速分別為13%、3%、10%。此外,觀潮財經發現,受壓降渠道費用影響,七家上市險企銀保渠道新單保費均呈收縮態勢,部分險企該渠道保費降幅甚至超過五成。

01

“報行合一”下,多家險企優化產品結構

在各險企中期業績發布會上,國壽、新華、太平等高管也針對實施效果及未來如何進一步落實“報行合一”進行了分享。

《關于銀保產品管理有關事宜的通知》:要求保險公司備案的銀保渠道產品預定附加費用率,與后續單獨報備的銀保渠道總費用要一致。

8月30日,中國人壽中期業績發布會上,針對進一步深化“報行合一”,總裁利明光表示,將促進每個公司經營管理水平提高。

副總裁白凱表示,監管力推“報行合一”,要求險企嚴控負債成本,長期來看有助于從行業整體降低渠道費用,縮減費差損,促進人身保險高質量發展。不僅如此,個險經代等各渠道“報行合一”將全面推進,白凱指出,短期內行業需要一個適應的過程,會有一些波動,但是從長期看影響不會很大。其透露,中國人壽目前仍然是按照既定策略,平穩地推進各渠道的業務發展,也會根據客戶的需求和市場的變化,平穩有序地抓好業務發展。

新華保險董事長楊玉成則在業績發布會上透露,該公司剛剛通過了銀保渠道的新基本法。對于銷售人員而言,“報行合一”最為直接的影響是收入下滑,而若想維持原有收入水平需要銷售更多的保單,人均產能的提升更有助于隊伍應對接下來的個險渠道“報行合一”。

不僅如此,新華保險副總裁王練文表示,新華保險預判“報行合一”將在全渠道推出,已經提前啟動壓降成本費用、優化精算假設等工作,加大儲蓄類、分紅類產品的開發力度和推動策略,優化長年期產品銷售。公司將豐富產品體系,同時加大配套的康養生態服務圈的建設投入。個險渠道“報行合一”后,只要個險營銷隊伍產能提升,可以對沖短期的隊伍收入下降。

中國太平總經理程永紅表示,中國太平成功把握“報行合一”帶來的契機,使得銀保業務對整體業績的貢獻大幅度提高,該公司銀保渠道新業務價值同比增速達299.7%。

程永紅透露,中國太平將進一步強化銀保渠道“報行合一”,對銀保要進一步優化產品結構,全面聚焦推動5年期以上長繳類別分紅險,同時,持續拓展降本增效工作。據其介紹,太平人壽今年銀保平均手續費的費率下降了19.6%,銀保渠道固定費用也下降了18.5%。

程永紅指出,該公司將緊跟監管指引,在上半年取得比較好的成績的基礎上,下半年更利于進一步落實“報行合一”并推動渠道專業化經營。太平人壽將持續壓降負債端成本,優化負債結構,同時完善產品體系,預計全年依然能夠保持NBV(新業務價值)兩位數增長。

02

七險企銀保新單均下滑,最高超60%

從各家險企半年報披露的數據來看,“報行合一”實施至今,7家上市險企今年上半年合計實現新業務價值819億元,同比增長25%。但觀潮財經發現,受壓降渠道費用影響,七家上市險企銀保渠道新單保費均呈現不同幅度的下滑,有的險企同比降幅甚至達到了五六成。

在監管推動“報行合一”下,保險公司渠道費用壓降明顯,新業務價值得以實現快速增長。今年上半年7家上市險企合計實現新業務價值約819億元,同比增長25%,較2023年同期提高了約164億元,系自2022年起的第二次正增長。

進一步來看,800余億新業務價值近七成由國壽、平安兩家險企貢獻。兩家險企分別實現新業務價值322.62億元、223.2億元,在今年新業務價值總量中分別占比39.4%、27.26%,合計占比66.66%。太保壽險以90.37億元新業務價值排名第三,占比超一成。

從個險、銀保兩大主渠道來看,今年上半年陽光壽險銀保渠道所創造的新業務價值遠超個險渠道,該渠道在陽光新業務價值總量中占比高達59%,高于個險渠道的36%超20個百分點。其次是人保壽險,上半年該險企銀保渠道新業務價值占比達49%,幾乎與個險渠道占比(50%)持平。

其余險企中,平安、太保兩險企銀保渠道新業務價值占比均超一成,太平銀保渠道占比達26%。值得關注的是,新華保險兩大主渠道新業務價值占比超過100%(有渠道新業務價值為負值),銀保渠道占比突破三成。

具體至銀保渠道來看,人保壽險銀保渠道新業務價值占比自2021年起便逐年提升,從-0.08%增至49%,3年內占比大幅提升近50個百分點,在7家上市險企中排名第二。

另外值得關注的還有太平人壽,該險企銀保渠道新業務價值貢獻度于2023年出現約2個百分點的下滑后,今年上半年該項占比實現了14個百分點的上升,增至26%。

2022年起陽光人壽銀保渠道新業務價值占比遠高于其他險企,但該公司也是唯一一家今年上半年銀保渠道新業務價值占比同比下滑的公司。相應地,陽光人壽也是上半年唯一一家個險渠道新業務價值占比正增長的險企。

其余幾家險企中,人保壽險個險渠道新業務價值貢獻度下滑最多,從2023年上半年的72%大降至50%,同比下滑22個百分點。

其次是太平人壽,個險渠道新業務價值占比由83%降至71%,下滑11個百分點。新華人壽個險新業務價值占比降至71%,下降9個百分點,下滑幅度排名第三。

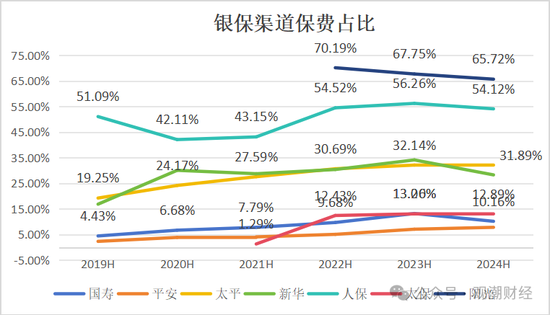

在保費收入方面,觀潮財經梳理發現,上市險企中人保壽險較多依靠銀保渠道。

從保費規模來看,七家上市險企保費收入逐年遞增。上半年,以上公司貢實現保費13864.49億元,同比增長2.17%。

其中,中國人壽、中國平安兩險企保費規模位列前兩名。中國人壽共實現總保費收入4895.66億元,保費規模較2023年同期擴大194.51億元,同比增長4%。平安壽險及健康險2024上半年共實現規模保費3877.66億元,同比增長2%。

七家險企中僅新華人壽保費收入出現負增長,從2023上半年的1078.51億元降至988.32億元,同比下滑8%,保費規模縮減超90億元。

“報行合一”下,今年上半年僅平安、太平、陽光三家險企銀保渠道保費規模實現正增長,分別達302.49億元、348.75億元、340.13億元,分別同比增長13%、3%、10%。

而中國人壽、新華人壽、人保壽險、太保壽險四險企上半年銀保渠道保費收入均出現不同幅度的下滑,其中新華人壽降幅最大。以上險企分別實現保費497.3億元、279.71億元、427.88億元、219.22億元,降幅分別為20%、24%、3%、1%。

進一步來看,“報行合一”下,上半年各險企銀保渠道新單保費均有所下滑,部分險企降幅超過了50%。具體來看:

新華保險,99.64億,同比下降60.83%;

中國人壽,167.93億,同比下降53.63%;

太保壽險,139.8億,同比下降30.42%;

太平人壽,85.79億元,同比下降30%;

人保壽險,223.95億,同比下降26.2%;

陽光人壽,135.81億元,同比下降16.87%;

平安壽險及健康險,130.96億,同比下降15.07%。

從各險企銀保渠道所實現的保費占比來看,2024上半年僅平安壽險及健康險銀保渠道所創造的保費占比實現正增長,其余均出現不同幅度下滑。今年上半年平安壽險及健康險銀保渠道共實現規模保費302.49億元,同比增長13%,在該板塊保費總額中的占比達7.8%,同比提升0.74個百分點。

值得關注的是,上半年太平人壽該渠道保費絕對值歲同比提升,但占比卻統計下滑。該險企累計實現原保費348.75億元,同比增長3%,占比31.89%,同比減少0.25個百分點。

相應地,個險渠道來看,近平安壽險及健康險板塊該渠道規模保費占比由2023年的84.03%降至83.48%,下滑1個百分點。其余險企中,今年上半年新華個險渠道所實現的原保費占比增幅最大,共累計原保費687.2億元,同比下降1%,占比由去年同期的64.17%提升至69.53%,同比提升5個百分點。

注:本文太平數據由1HK=0.91RMB換算

責任編輯:秦藝

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)