作者 | 韓紫竹

來源 | 獨角金融

作為貴陽地標(biāo)項目——貴陽國際金融中心,開發(fā)者中天城投集團(tuán)城市建設(shè)有限公司(下稱“中天城投城建”)及控股股東中天金融(000540.SZ)正陷入司法訴訟之中,而曾經(jīng)的合作伙伴寶能老板、前海人壽實控人姚振華也加入討債隊伍中。

近日,中天金融發(fā)布公告稱,前海人壽以逾期付款合同糾紛對公司部分子公司及控股股東提起訴訟,涉資超13億。目前,西安市中級人民法院已受理,但尚未開庭審理。

因為類似的信托項目逾期未償付,中天金融上個月剛收到和渤海人壽的一審判決書,法院要求中天金融支付渤海人壽超過12億元的本金和溢價回購款。不過中天金融對判決結(jié)果提出異議,目前已提起上訴,二審尚未開庭。

除此之外,中天金融即將面臨的“同款煩惱”還有不少。

截至目前,中天金融共有15筆債務(wù)逾期,累計逾期本金94.94億元。其中有6筆正在一審,累計逾期本金43.78億元。

1

前海人壽再度“催債”,長安信托成“背鍋俠”

此次前海人壽再度起訴中天金融,起因是2019年的一筆信托資產(chǎn)收益權(quán)轉(zhuǎn)讓融資。

2019 年1月11日,長安信托與中天城投貴陽國際金融中心有限責(zé)任公司 (下稱:貴陽金融中心)簽訂了融資主合同等,約定貴陽金融中心將其合法持有位于貴陽市觀山湖區(qū)的“貴陽國際金融中心一期商務(wù)區(qū)項目” 1 號樓土地使用權(quán)及其地上在建工程對應(yīng)的收益權(quán)轉(zhuǎn)讓給長安信托以獲得融資。之后長安信托擬分期發(fā)行信托計劃,其以信托資金受讓上述特定資產(chǎn)收益權(quán),轉(zhuǎn)讓及回購期限為 36 個月。

2019年3月14日,信托計劃第三期募集完成,總資金規(guī)模為9.9億元。2022年11月15日,信托計劃第三期終止,融資方卻出現(xiàn)了逾期付款的情況,于是長安信托將上述特定資產(chǎn)分配給前海人壽。因此,前海人壽作為投資人,享有長安信托對各被告相應(yīng)債權(quán)及從權(quán)利。于是,前海人壽以貴陽金融中心違反合同約定提起訴訟,要求貴陽金融中心支付回購本金9.9億元、溢價回購款1.4億元以及2.1億元的違約金和10萬律師費等相關(guān)費用,涉及金額超13億元。

此次訴訟被告共涉及三方,分別為貴陽金融中心、金世旗國際控股股份有限公司(下稱:“金世旗控股”) 、中天城投城建。其中,“金世旗控股”為中天金融的控股股東,貴陽金融中心和中天城投城建是其全資子公司。

值得一提的是,此次還不上借款的項目,正是實控人羅玉平看好的貴陽市地標(biāo)項目——貴陽國際金融中心。據(jù)公開信息顯示,該地標(biāo)項目位于貴陽市金陽新區(qū)中心地段,緊鄰貴陽市行政中心、貴陽國際會展中心,與觀山湖隔路相望,占地132公頃,總建筑面積450萬平米,總投資約300億元。

中天金融、金世旗控股老板均為羅玉平。羅玉平曾經(jīng)多次榮登貴州首富之位,開發(fā)了貴陽半個城,這位地產(chǎn)界大佬在江湖上還被稱為“羅半城”;他曾經(jīng)締造了恢弘的商業(yè)帝國大廈,囊括了地產(chǎn)、保險、證券、銀行。如今,他背負(fù)債務(wù)千億,令數(shù)百家貸款機構(gòu)擔(dān)憂。

據(jù)“經(jīng)濟觀察網(wǎng)”報道,針對此次前海人壽再度“催債”,中天金融董秘回應(yīng)表示:公司會積極應(yīng)訴,貴陽國際金融中心項目90%已經(jīng)復(fù)工,2023年我們的目標(biāo)是保交樓。

對此,IPG中國區(qū)首席經(jīng)濟學(xué)家柏文喜分析稱,中天金融的2023保交樓回應(yīng),最多可以看成是公司化解債務(wù)壓力和促進(jìn)項目復(fù)工以推動保交樓的積極態(tài)度。中天金融的債務(wù)狀況目前已經(jīng)十分沉重,很難一下子還得掉。

至于深陷債務(wù)泥潭對公司項目所造成的影響,中天金融方則直接表示:復(fù)工與債務(wù)違約沒有直接的關(guān)聯(lián)關(guān)系,公司也在跟債權(quán)人溝通展期之類的措施,債權(quán)人提起訴訟,公司只有面對。

2

昔日合作伙伴對簿公堂

實際上,這并不是前海人壽第一次催債中天金融。僅2022年第一季度就凈虧損23.23億元的前海人壽其實控人姚振華早就“坐不住”了。

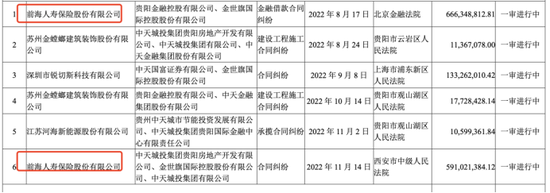

2022年12月7日,前海人壽以合同糾紛對中天金融控股股東金世旗控股以及部分控股子公司:中天城投集團(tuán)貴陽房地產(chǎn)開發(fā)有限公司(下稱:貴陽房開)和中天城投集團(tuán)有限公司(下稱:“中天城投”)提起訴訟,涉及金額超11.74億元。

而此次訴訟也是因為一起信托資產(chǎn)收益權(quán)轉(zhuǎn)讓融資,前海人壽投資了長安信托在2020年6月9日設(shè)立的信托計劃。而長安信托與貴陽房開簽訂了相關(guān)合同,約定通過資產(chǎn)收益權(quán)轉(zhuǎn)讓與回購方式向貴陽房開提供融資,回購期為36個月。2022年10月31日信托到期,但融資方貴陽房開未按合同約定還本付息。

除此之外,2022年11月22日,中天金融發(fā)布公告稱,前海人壽因貴陽房開、金世旗控股和中天城投沒有還本付息,對相關(guān)融資方起訴,涉及訴訟金額超5.9億元。此公告還披露了前海人壽在2022年8月與貴陽金融控股有限公司、金世旗控股的一宗金融借款合同糾紛,涉及訴訟金額超6.66億元。

截至目前,歷時7個月的時間里,前海人壽與中天金融累計訴訟金額超36億。

同樣顧不得面子的還有許家印,2022年3月2日,同樣是貴陽國際金融中心的項目出現(xiàn)延期交付,許家印的恒大人壽將中天城投和貴陽金融中心告上法庭,并向中天金融索賠超22億元。

根據(jù)中天金融披露的2021年中報,貴陽國際金融中心最早在2013年1月開工,目前仍為在建狀態(tài),項目整體完工進(jìn)度為87.93%。也就是說,接近10年時間,該地標(biāo)項目仍未完工。

3

中天金融資不抵債,預(yù)虧至少125億

除了訴訟纏身之外,2023年1月,中天金融一份百億級巨虧的業(yè)績預(yù)告,震驚了A股市場。

1月19日,中天金融發(fā)布公告稱:預(yù)計公司2022年度虧損金額為125億-139億元,同比下降94.82%-116.64%。之后公司股價出現(xiàn)大幅震蕩,從1月20日1.23元/股的收盤價至今(3月21日),中天金融的股價已經(jīng)跌至1.16元/股,市值也從2500億的峰值跌至81.26億,縮水96.75%。

與此同時,這份虧損百億的業(yè)績預(yù)告也引起了深交所的關(guān)注。深交所方面指出,中天金融或?qū)⒃?月28日發(fā)布2022年財報后,被實施退市風(fēng)險警示,從中天金融變成“*ST中天”。不少股民也在貼吧中表示:“玩這個股就是在堵”。

實際上,中天金融不是沒有自救過,而是自救失敗陷入了進(jìn)退兩難的局面。這就不得不提到中天金融在金融領(lǐng)域最重磅的投資——收購華夏人壽,從地產(chǎn)轉(zhuǎn)型金融的發(fā)展戰(zhàn)略。2017年11月,中天金融公布了以310億元收購華夏人壽21%-25%股權(quán)的計劃,且支付了70億元的定金。

為了拿下華夏人壽股權(quán),2018年中天金融第一次賣子——中天城投。以246億元的價格轉(zhuǎn)讓給了羅玉平實控的金世旗控股,但最終交易沒能達(dá)成。

2021年8月,賣子失敗的中天金融,再次把中天城投擺上貨架,計劃以180億元將中天城投100%股權(quán)轉(zhuǎn)讓給佳源創(chuàng)盛控股集團(tuán)有限公司(下稱:“佳源創(chuàng)盛”)。這時候轉(zhuǎn)讓價格較初始價格縮水了66億元。而在2021年的12月,中天城投多了一個新買家:上海杰忠有限合伙企業(yè),轉(zhuǎn)讓價格也直接下降到89億元,再次跌了五成。盡管做出如此犧牲,但依舊出售失敗。

沒有賣出中天城投的中天金融,就連收購華夏人壽70定金也被套牢。據(jù)wind數(shù)據(jù)顯示,截至目前中天金融有5只展期的債券,累計余額69.5億,當(dāng)前逾期利息為5.3億元。

此前,有投資者向中天金融董秘詢問,如果出售地產(chǎn)順利的話,出售資金夠不夠收購華夏人壽,是不是可以考慮除出售地產(chǎn)外,再出售中融人壽等其他非主要金融、證券公司。中天金融董秘回應(yīng)對方相關(guān)信息以公司公開披露的信息為準(zhǔn)。

對此,柏文喜表示:面對百億的業(yè)績虧損預(yù)告,如果沒有“接盤俠”再次收購其地產(chǎn)板塊,中天金融是否會選擇出售中融人壽等其他資產(chǎn)等來緩解自身的流動性壓力,恐怕也是沒有選擇的事情。

那么,你對中天金融的未來怎么看呢?

責(zé)任編輯:宋源珺

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)