人保的2023年真可謂“開局不順”。

文/每日財報 張京

上周,金融機構人事開啟密集調整,僅2月17日,就有三家大型金融機構黨委書記或黨委副書記換人。

2月17日下午,先有“譚炯同志任國家開發銀行黨委副書記,免去歐陽衛民同志的國家開發銀行黨委副書記職務”,后有“免去劉連舸同志的中國銀行黨委書記職務”。

緊接著,中國人民保險集團股份有限公司(簡稱“中國人保”,601319.SH)召開黨委擴大會議。“受中央組織部領導委派,中央組織部有關干部局負責同志宣布了中央決定:免去羅熹同志的中國人民保險集團股份有限公司黨委書記職務”。

相比前兩者不同,中國人保“一把手”被免職,市場紛紛猜測或與此前“背金句”事件有關。疊加上個月,人保壽險才剛剛因償付能力數據不真實,而被銀保監會通報。由此,違規“遇上”黨委書記被換,中國人保的2023年真可謂“開局不順”,亦引發了外界的擔憂。

“一把手”離職“不蹊蹺”

資料顯示,羅熹有著豐富的金融工作背景,曾在中國農業銀行、中國工商銀行、中國出口信用保險公司、華潤集團、中國太平等公司任職,2020年出任中國人保集團董事長、執行董事。

與此同時,羅熹還兼任人保財險非執行董事、董事長,人保壽險非執行董事、董事長,中國人保資管非執行董事、董事長,中國人民保險(香港)有限公司非執行董事、董事長。

縱觀履歷,羅熹在農行任職時間最久,超過20年,在工行工作4年,在中國出口信用保險公司工作2年有余,在華潤集團工作將近3年,執掌太平集團2年時間。

聚焦人保歷程,羅熹任職后不久,人保集團官方微信賬號便由“PICC中國人民保險”更名為“人民保險”,彰顯出“新人保”與“老人保”的不同,這也標志著整個人保系統大刀闊斧地改革開啟。

據《每日財報》了解,羅熹推出了“卓越保險戰略”,其核心內容為“1+7”戰略框架。“1”指“1 個戰略愿景”,是“建設具有卓越風險管理 能力的全球一流金融保險集團”,要點在于聚焦主業、追求一流、注重能力、綜合服務,而“7”則是指“7 項戰略舉措”。

作為財險業“老大哥”的人保財險,則于2021年啟動了名為“三灣改編”的改革,盡管在車險綜改的影響下,人保財險的保費增速放緩,但疫情也確實拯救了綜改中的車險市場,人保財險的市場份額和承保利潤都出現上升。

尤其是進入2022年,隨著對綜改的適應與消化,疫情的進一步助力,人保財險的市場份額不僅回升至2019年的水平,而且目前看來凈利潤、承保利潤及綜合成本率都有明顯的改善與好轉。

在有目共睹地變化鋪開之際,中國人保卻陷入了輿論旋渦。

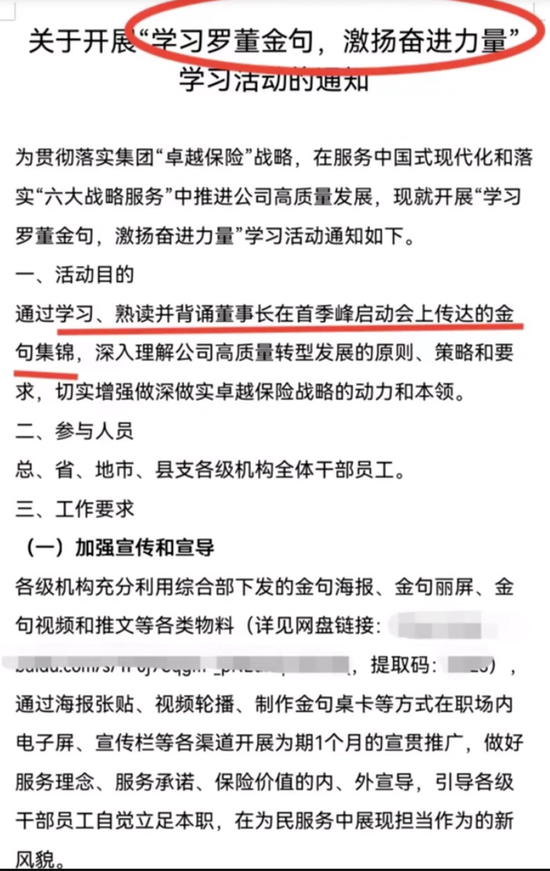

2月5日和6日,集團旗下的人保壽險和人保財險分別曝出“學金句”和“禁酒令”事件,經網絡迅速發酵后,引起民聲沸沸。尤其是“學金句”,被一些媒體和網友痛批為“媚權”文化和個人崇拜。

據相關媒體報道,中國人保旗下的人保壽險曾發布一項學習活動的通知。《通知》顯示,要求公司總、省、地市、縣支各級機構全體干部員工,“學習、熟讀、并背誦董事長在首季峰啟動會上傳達的金句集錦。”

《通知》具體要求:總公司各部門主要負責人、各級機構一把手要充分發揮示范帶動作用,帶頭講金句、用金句,通過集中學習、個人自學、背誦打卡等多種方式,確保全體內勤人員將金句內容牢記于心、付諸于行。并且提及,要在今年2月10日前,完成全員閉卷通關及考試,并對考試成績進行匯總。

不言而喻,此次金句事件看似八卦,其實可以反映出一些黨性作風問題。所以,眾多業內人士才一致認為,這次輿論或與羅熹被換有直接關系。

當然,以目前形勢來看,羅熹現在只是不做黨委書記,其他職務如董事長,還需要企業再開董事會,并報告中國銀保監會,同時得有人做臨時負責人并報批,有待進一步公開披露。

一則通報,牽出“幾分尷尬”

在經營層面,相比表現突出的人保財險,羅熹這兩年其實對人保壽險投以了更多的重視。只不過,壽險經營與財險有著本質差別,經驗、資源與優勢幾乎沒法復制與對接。

由于銀保保費長期占據大頭,圍繞人保壽險保費“虛胖”的討論在行業中一直沒有停息,而相對薄弱的個險渠道則在這輪壽險行業轉型的影響下,幾乎受到了災難性的沖擊,個險新單與個險人力都逐年銳減,甚至代理人數量不到3年就已近乎“十不存一”。

按照羅熹的設想,壽險“要走三高(高端的人才、產品和客戶)的模式,要通過社會的保險、企業的保險來拓展壽險的高端客戶”,且人保壽險還啟動了IWP保險財富規劃師隊伍建設。但這些,都無法阻止個險等方面的消極表現,當然話說回來,這也是壽險行業目前的共痛。

2021年,人保壽險實現保費收入968.47億元,同比增長0.68%,實現凈利潤41.45億元,同比減少8.75%。2022年前三季度,人保壽險實現保費收入824.65億元,同比增長5.8%,實現凈利潤36.83億元,同比減少達30.72%。

業績表現黯淡是一方面,更尷尬的是被銀保監會通報。

今年1月9日,人保壽險因償付能力數據不真實被銀保監會通報。據悉,人保壽險償付能力數據不真實的具體原因包括:少計提最低資本、權益投資未及時調整簡單表述及風險綜合評級填報不實。

大致來說,人保壽險在2022年1、2季度償付能力報告中,最低資本少計提7.25億元、8.91億元;人保壽險因某資管產品不滿足豁免穿透條件,但被列報為“豁免穿透的資產支持計劃”,在部分領域少計提最低資本2265.02萬元等等。

最值得擔心的是,若將最低資本少計提的部分補上,并調整核算權益投資的方法,人保壽險綜合償付能力充足率和核心償付能力充足率均將下降。

2022年第三季度,人保壽險的核心償付能力充足率和綜合償付能力充足率分別為127.53%、215.10%,與上季度相比有所下降;最近一期風險綜合評級BB類。若經過修正,此前數據甚至或將低于行業均值。

要知道,依據監管“保險公司應當具有與其業務規模和風險程度相適應的最低償付能力”。直白來說,有多大能力,就賣多少保單。因此,人保壽險被通報帶來的后續影響,將直接反映到其保費數據上,繼而也影響到風險綜合評級。

與此同時,2022年第三季度,人保壽險的綜合退保率達到6.06%,較上一季度上升1.86個百分點,退保金額前三位的產品分別為:人保壽險幸福保年金保險、人保壽險樂享人生團體年金保險(分紅型)(C款)、人保壽險附加聚財兩全保險(萬能型)(C款),退保規模分別為32.65億元、18.34億元、6.91億元,這三款產品在去年前三季度退保規模分別達101.97億元、18.57億元、21.47億元。

事實上,高退保率很早就困擾著人保壽險。主要因為,人保壽險此前銷售的躉交中短存續期產品到期退出,或還有展業過程中的違規行為因素等。

客觀而言,不論背后的驅動因素如何,中國人保“羅熹時代”的落幕都顯得有些倉促與詼諧。過往,人保集團還可以依靠人保財險搖旗吶喊,但近年人保,尤其因人保壽險的越發失落,不僅市場利潤逐漸被拉開,還有源自市值方面的尷尬。毫無疑問,這些終將是繼任者的挑戰。

責任編輯:李琳琳

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)